Получите ответ на вопрос по 1С бесплатно, заполните заявку

В статье мы рассмотрим, как в программе 1С:Бухгалтерия 8 ред. 3.0 оформить счёт-фактуру на аванс и как отразить зачёт аванса.

Покупатель может полностью или частично внести предоплату за товары. Рассмотрим, как отразить НДС с аванса полученного от покупателя в 1С:Бухгалтерия 8 ред. 3.0.

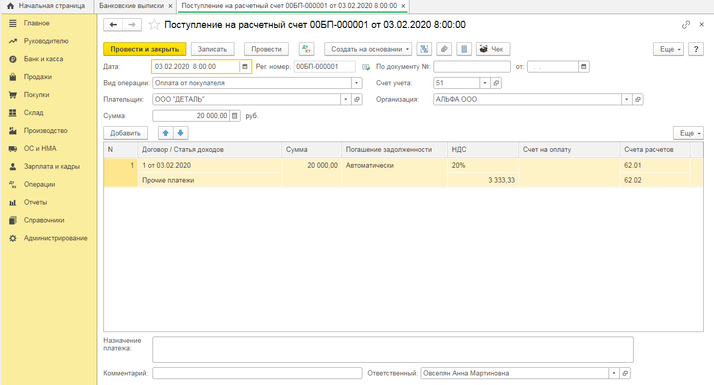

1) Поступил аванс от покупателя «Поступление на расчётный счёт» Дт 51 Кт 62.02.

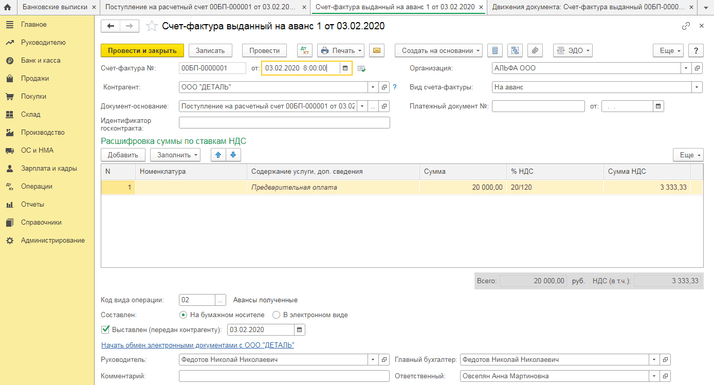

2) Из поступления на расчётный счёт выписать «Счёт-фактура выданный», запись попадёт в книгу продаж Дт 76АВ Кт 68.

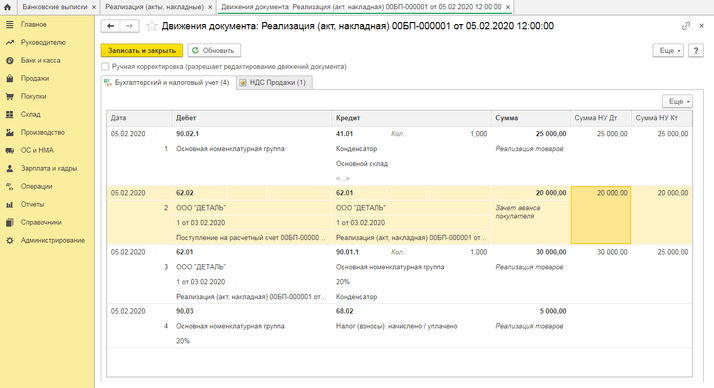

3) Раздел «Продажи» ‒ «Реализация»:

Дт 61.01 Кт 90.01 ‒ выручка от реализации

Дт 90.02 Кт 41 ‒ себестоимость

Дт 90.03 Кт 68.02 ‒ НДС

Дт 62.02 Кт 62.01 ‒ зачёт аванса

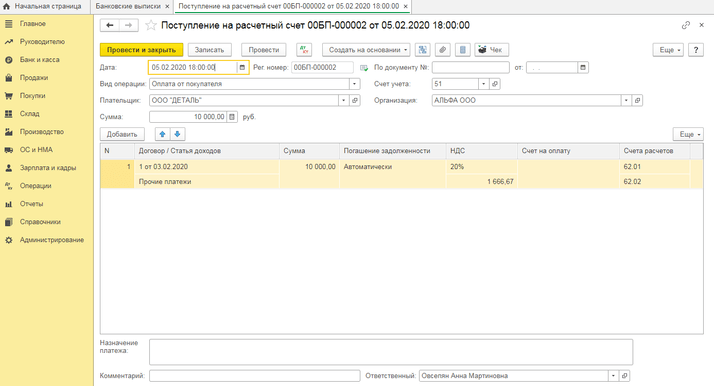

4) Поступила оплата от покупателя «Поступление на расчётный счёт» Дт 51 Кт 62.01.

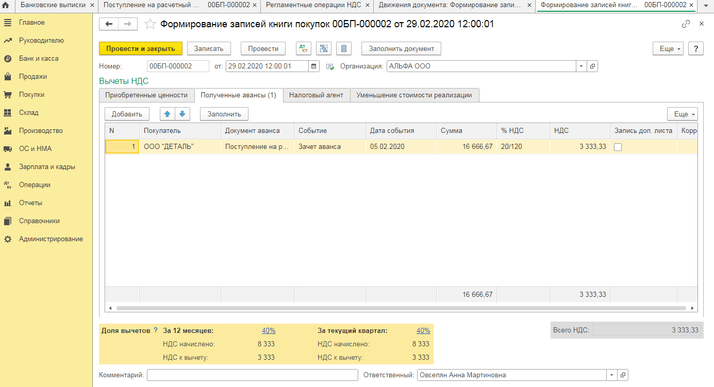

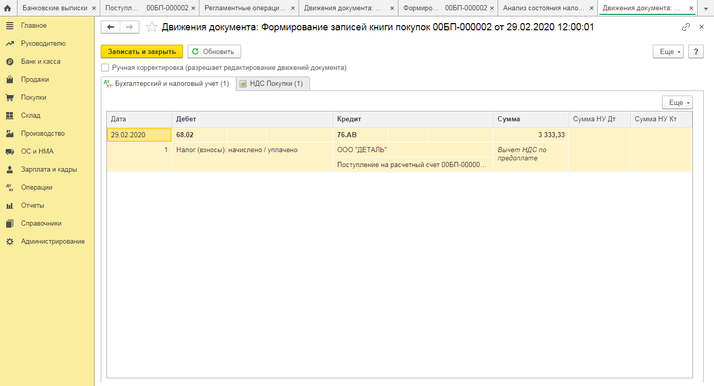

5) Формирование записей книги покупок ‒ Дт 68.02 Кт 76АВ.

Далее рассмотрим, как в 1С:Бухгалтерия 8 ред. 3.0 отразить расчёты по НДС при выдаче аванса поставщику. Для отражения НДС по авансам выданным служит счёт 76ВА.

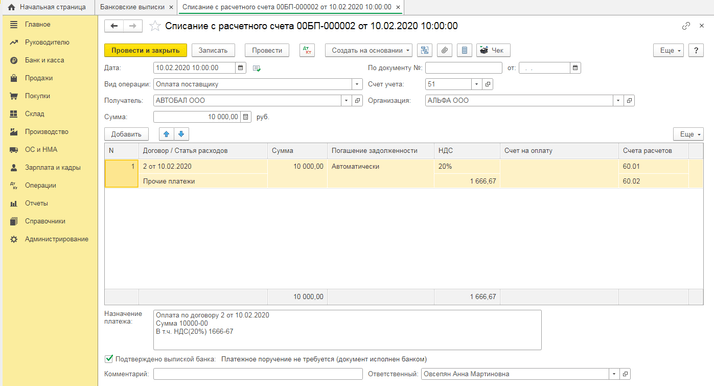

1) Перечислен аванс поставщику.

Раздел «Банк и касса» ‒ «Списание с расчётного счёта» Дт 60.02 Кт 51.

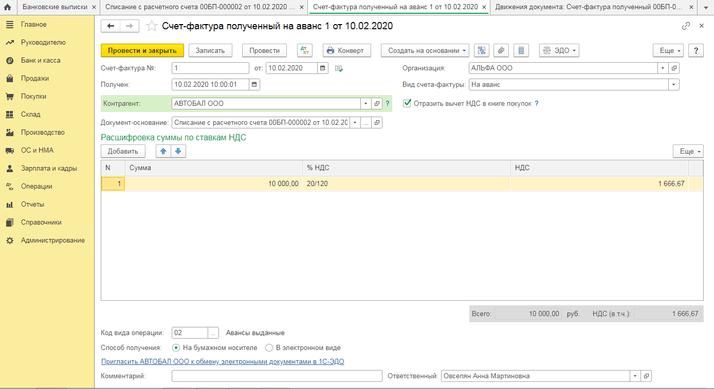

2) Создать на основании списания с расчётного счёта «Счёт-фактура полученный» Дт 68.02 Кт 76ВА, данная запись попадёт в книгу покупок.

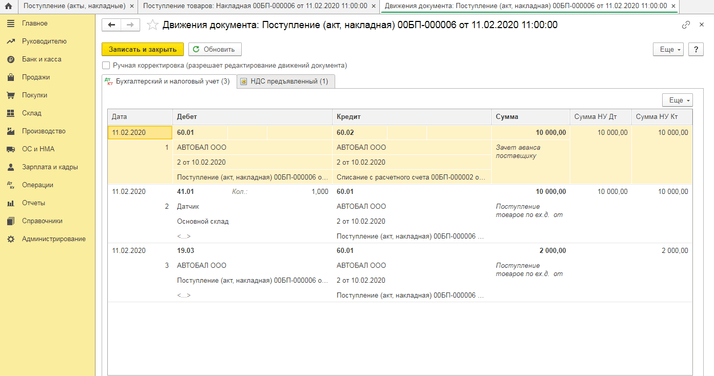

3) Раздел «Покупки» ‒ «Поступление»:

Дт 60.01 Кт 60.02 ‒ зачёт аванса

Дт 41.01 Кт 60.02 ‒ сумма обязательств перед поставщиком (без учёта НДС)

Дт 19.03 Кт 60.01 – НДС

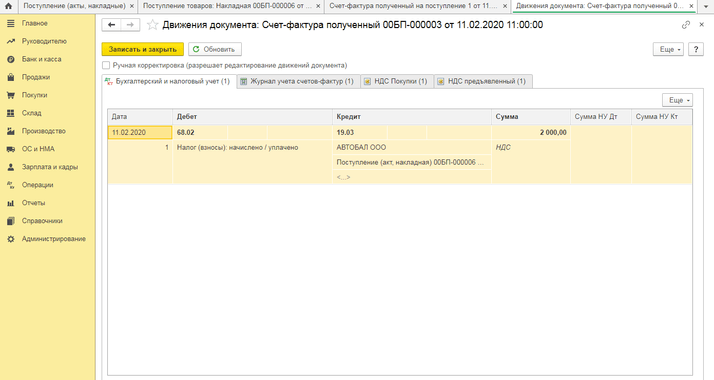

4) «Счёт-фактура полученный» ‒ Дт 68.02 Кт 19.03.

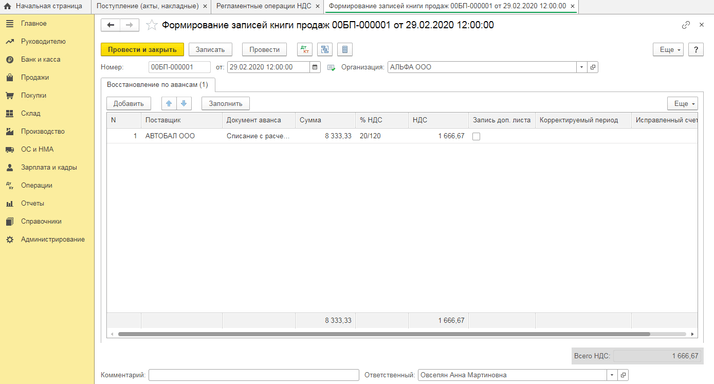

5) Формирование записей книги продаж ‒ Дт 76ВА Кт 68.02

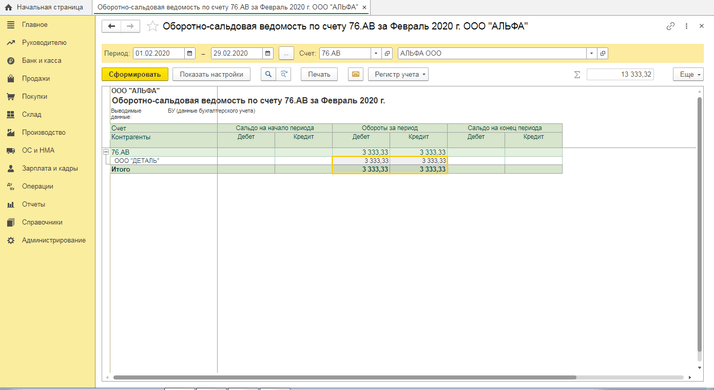

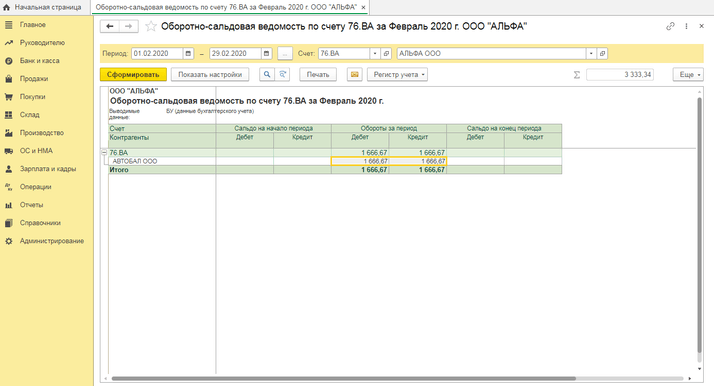

Для того чтобы убедиться в корректности операций, можно сформировать оборотно-сальдовую ведомость по счёту 76АВ (по авансам полученным) и 76ВА (по авансам выданным): дебетовый и кредитовый обороты равны, сальдо нет – всё верно!

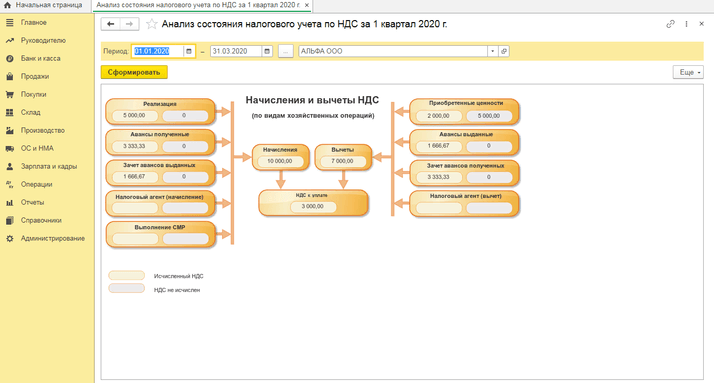

Также для проверки рекомендуем отчёт «Анализ учёта по НДС». В отчёте отдельными блоками схематично показана структура налоговой базы по НДС.

В декларации по НДС в разделе 3 по строке 070 отражается сумма аванса и НДС с аванса полученного; по строке 080 (в т. ч. 090) ‒ восстановленная сумма НДС с зачтённой суммы предоплаты.

НДС не теряет своей актуальности и зачастую вызывает сложности. Мы рассмотрели учёт НДС с авансов. Если вопросы остались, мы будем рады вам помочь. Всего лишь нужно обратиться к нам на Линию консультаций 1С компании «Что делать Консалт». Первая консультация бесплатно!