Получите ответ на вопрос по 1С бесплатно, заполните заявку

Принципы балансового учета

ПБУ 18/02 регулирует учет по налогу на прибыль с 2003 года. Долгое время действовал только один вариант ведения учета — затратный или метод отсрочки. Его основные принципы: разницы делятся на постоянные и переменные и отражаются в проводках по каждому полученному доходу или расходу. Контролируется соблюдение равенства: БУ = НУ + ПР + ВР.

Начиная с отчетности за 2020 год обновленная редакция ПБУ знакомит нас с балансовым методом. Теперь разницы между БУ и НУ не определяются по каждой операции, а формируются на отчетную дату по видам активов и обязательств. Его основной принцип схож с формированием бухгалтерского баланса, отсюда название метода.

Основные принципы балансового метода:

- Постоянные и временные разницы не определяются по каждой операции, в проводках отражаются только суммы по БУ и НУ. Список постоянных разниц резко сократился.

- Налог на прибыль складывается из двух показателей — текущего налога на прибыль и отложенного налога на прибыль (ТНП и ОНП). В 1С специально введены счета 99.02.Т «Текущий налог на прибыль» и 99.02.О «Отложенный налог на прибыль».

- ТНП определяется по данным налогового учета. Операцией в рамках обработки «Закрытие месяца» формируется проводка по счету 68.04.1 в корреспонденции с 99.02.Т.

- ОНП формируют ОНО и ОНА.

- ОНО и ОНА формируются на конец месяца по каждому активу или обязательству проводками по счету 99.02.О в корреспонденции со счетами 09 и 77.

Пример учета амортизационной премии ОС в 1С:Бухгалтерия

Каким образом реализовано применение балансового метода в программе 1С:Бухгалтерия предприятия ред. 3.0 — рассмотрим на примере учета амортизационной премии ОС. Суть применения амортизационной премии заключается в том, что часть стоимости ОС по НУ можно списать сразу при принятии к учету. Таким образом, мы увеличиваем свои расходы, что уменьшает налог на прибыль к уплате. В БУ понятия амортизационной премии не существует. Это приводит к образованию временной разницы и формированию ОНО.

Пример

ООО «Легко-строй» находится на ОСНО и применяет балансовый метод учета по ПБУ 18/02. В январе организация приобретает производственный станок стоимостью 240 тыс. руб. Метод начисления амортизации в БУ и НУ — линейный. СПИ — 24 месяца. В налоговом учете применяется амортизационная премия 20 %.

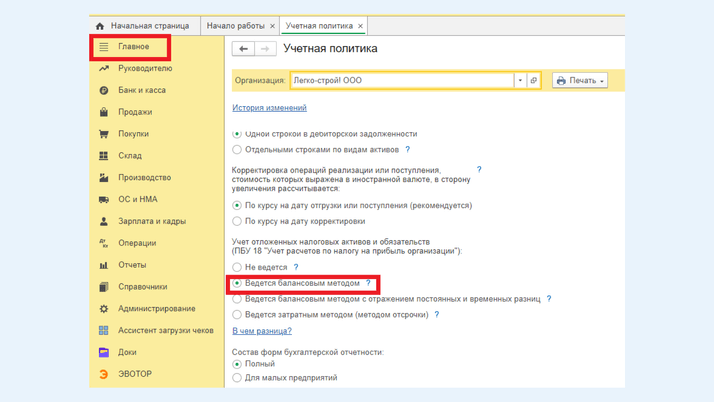

В феврале организация оказывает услуги по строительству на сумму 500 тыс. руб. Выбор метода применения ПБУ закрепляем в учетной политике организации. В программе устанавливаем его в разделе «Главное».

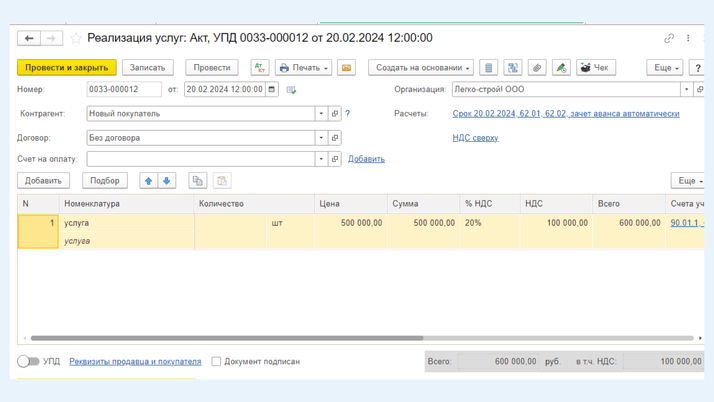

Отражаем хозяйственные операции. Оказание услуги фиксируем в учете документом реализации.

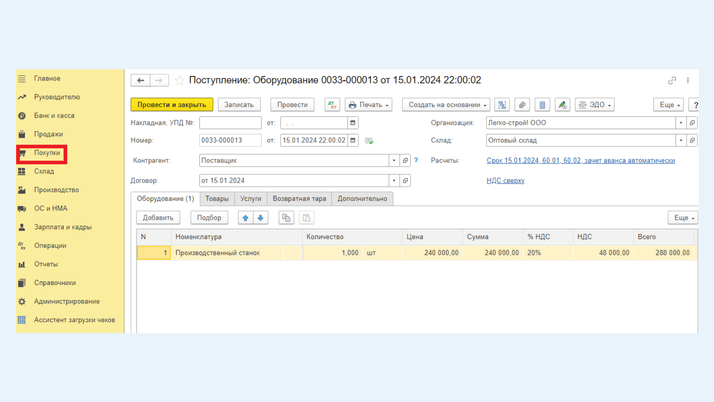

Приобретение производственного станка регистрируем документом поступления.

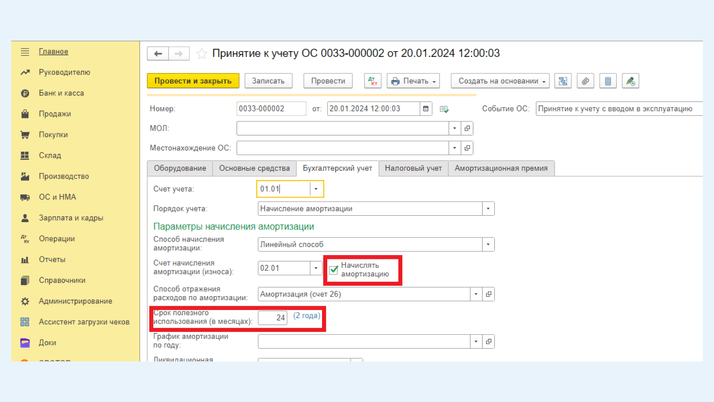

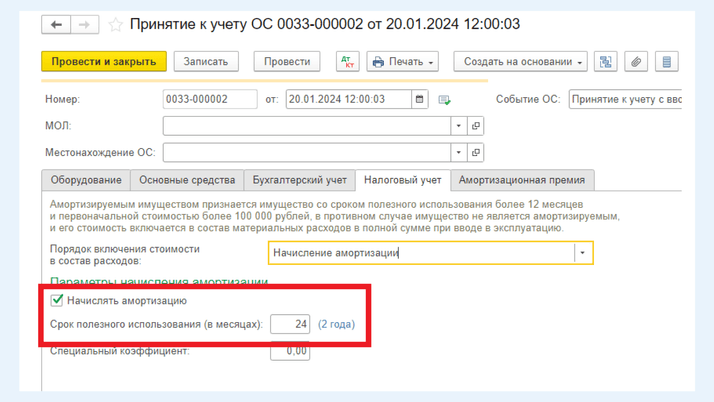

Далее оформляем документ принятия к учету. На закладке «Бухгалтерский учет» проверяем галку «Начислять амортизацию», указываем СПИ.

В разделе «Налоговый учет» также ставим эту галку.

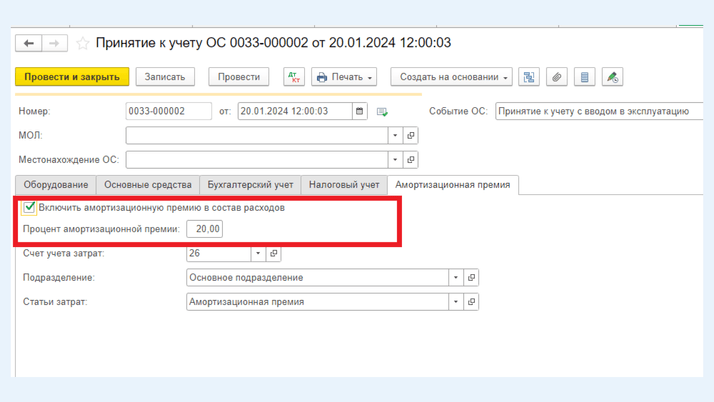

Переходим к разделу «Амортизационная премия». Ставим галку «Включать амортизационную премию в состав расходов».

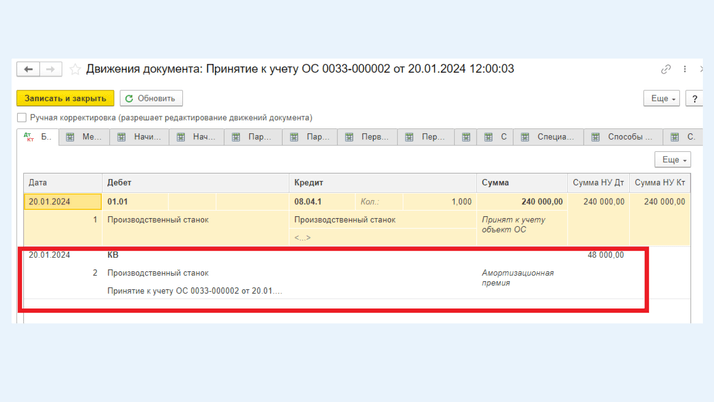

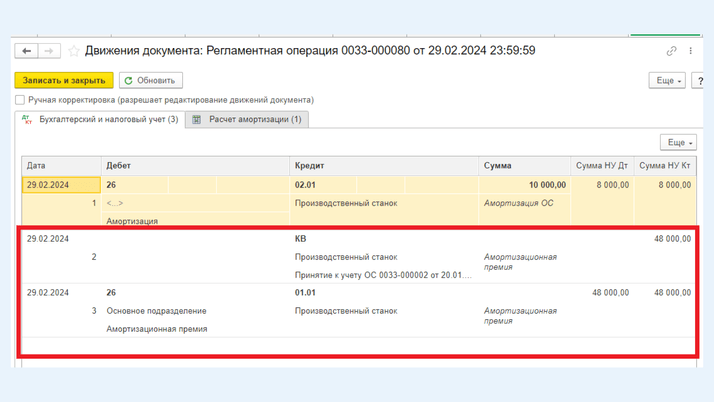

Выбираем счет, подразделение и статью затрат. Проверяем результат проведения документа. Премия в НУ отражена проводкой по дебету забалансового счета КВ.

Премия рассчитана в размере 48 тыс. = 240 тыс. × 20 %.

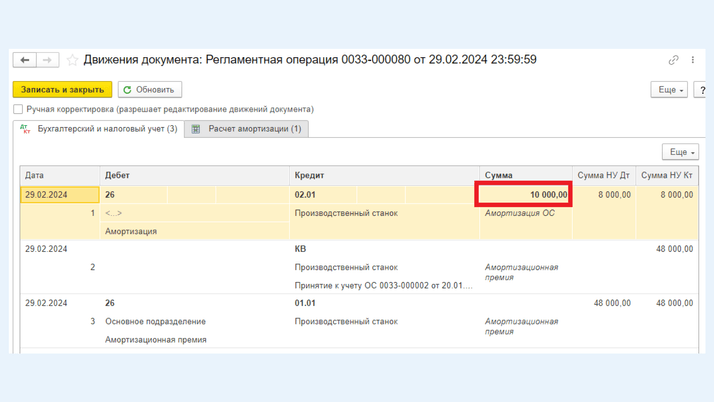

Амортизация начинает начисляться с февраля — следующий месяц за датой принятия к учету. Закрываем январь и февраль. Открываем операцию по начислению амортизации за февраль. В БУ амортизация начислена в сумме 10 тыс. руб.

240 тыс. делим на СПИ 24 месяца.

В НУ размер амортизации составляет 8 тыс. руб. Рассчитан следующим образом: (240 тыс. – 48 тыс.) / 24 мес.

Внимание

Временные разницы не отражены на счетах.

Амортизационная премия уходит с кредита счета КВ. Одновременно садится на счет затрат. В нашем случае это счет 26.

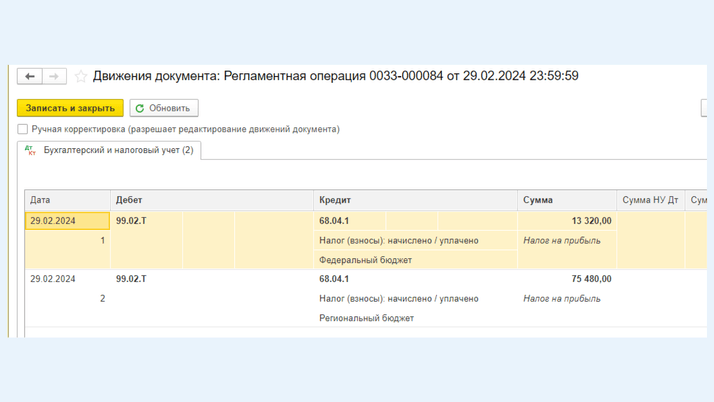

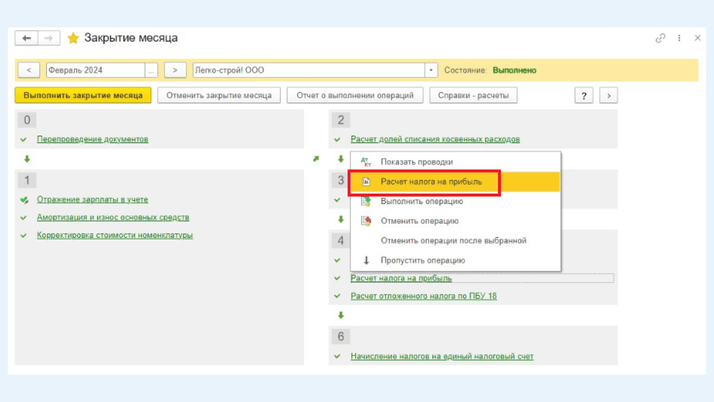

Далее открываем операцию по расчету налога на прибыль.

ТНП отражен по дебету счета 99.02.Т и кредиту 68.04.1. Сумма налога распределена между бюджетами. Расшифруем суммы с помощью справки-расчета.

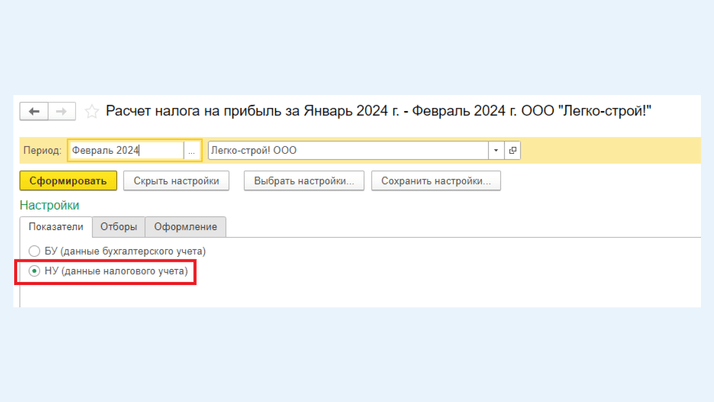

По кнопке «Показать настройки» переходим в «Показатели» и устанавливаем:

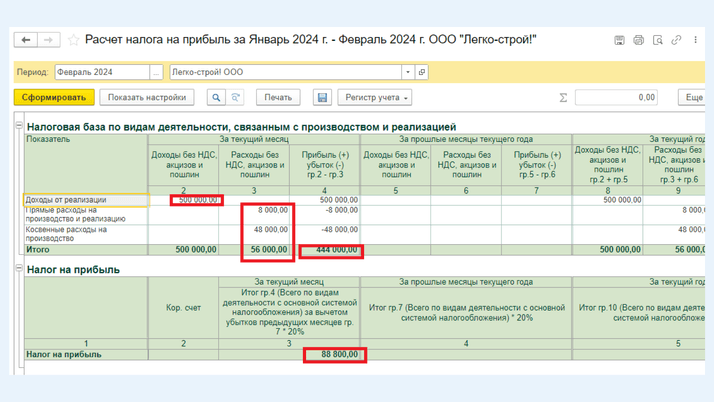

Первая часть таблицы — «Налоговая база». Доходы от реализации составляют 500 тыс. руб. без НДС, они отражены в графе 2.

Графа 3 «Расходы»: 8 тыс. руб. — сумма начисленной амортизации по НУ и 48 тыс. руб. — амортизационная премия. Итого прибыль по НУ составляет 444 тыс. руб.

Как рассчитывать налог на прибыль в программе 1С:Бухгалтерия

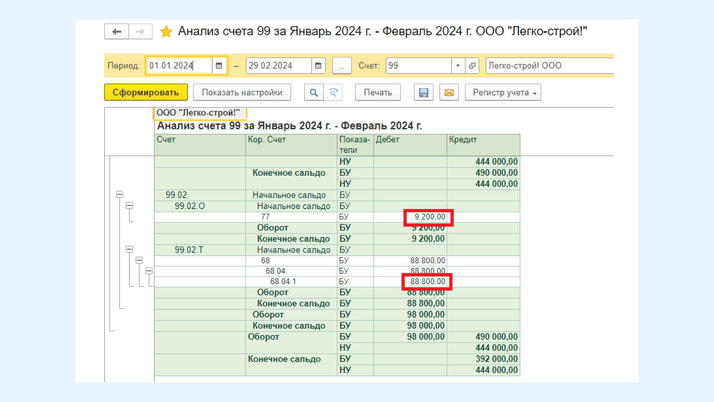

Вторая часть — налог на прибыль. 88 тыс. руб. = 444 тыс. × 20 %. Вернемся в операцию по расчету налога. Сложим суммы по двум видам бюджета и получим те же 88 тыс. руб. Это текущий налог на прибыль.

Напомню, что при балансовом методе налог на прибыль складывается из текущего и отложенного.

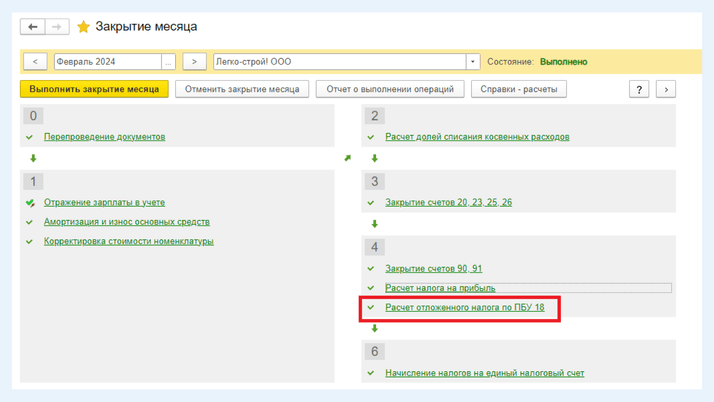

Переходим к операции «Расчет отложенного налога».

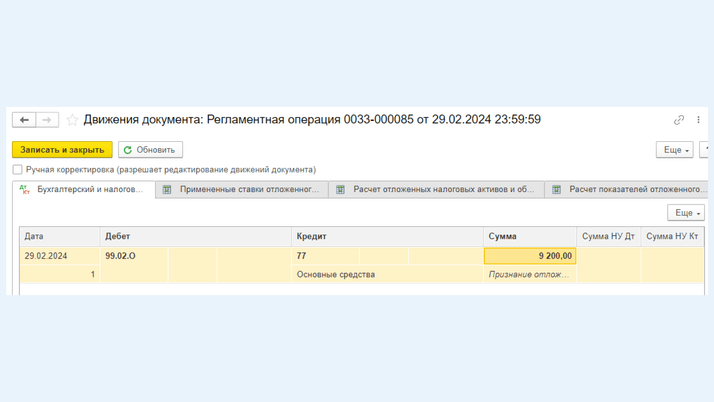

Нажимаем «Показать проводки». Видим запись по дебету счета 99.02.О и кредиту 77. Признано ОНО — 9 200 руб.

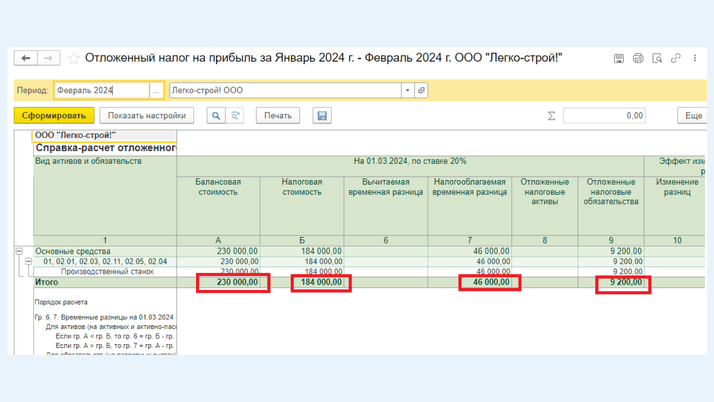

Чтобы проверить эту сумму, воспользуемся справкой-расчетом «Отложенный налог на прибыль».

На 1 марта балансовая стоимость станка составляет: 230 тыс. = (240 тыс. – 10 тыс.). Налоговая стоимость — 184 тыс. руб. Первоначальная стоимость ОС 240 тыс. – 8 тыс. амортизация за февраль – 48 тыс. амортизационная премия. В графе 7 зафиксирована налогооблагаемая временная разница на сумму 46 тыс. руб. (230 тыс. – 184 тыс.). ОНО в графе 9 определяется в размере 20 % от суммы ВР: 46 тыс. × 20 % = 9 200. Это отложенный налог на прибыль.

Суммы ТНП и ОНП очень удобно проверять в анализе счета 99.

Сформируем декларацию по налогу на прибыль и отчет о финансовых результатах.

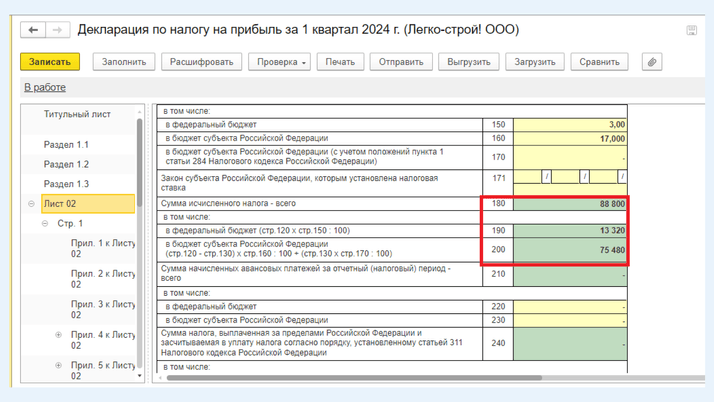

В декларации открываем лист 02.

В строке 180 отражена сумма ТНП. Так же идет разбивка по видам бюджета. Все суммы совпадают с расчетами, которые мы подробно расшифровали выше.

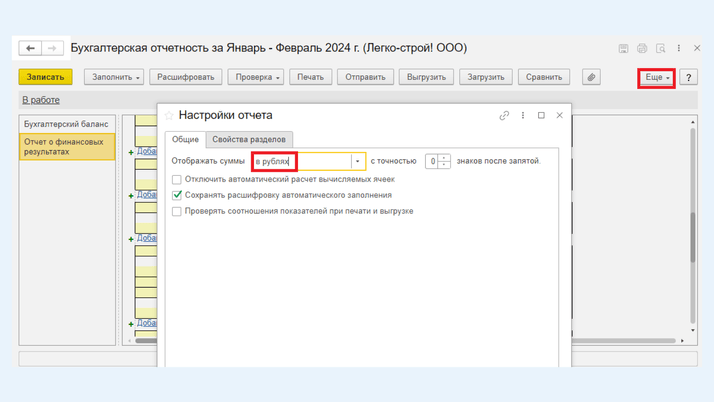

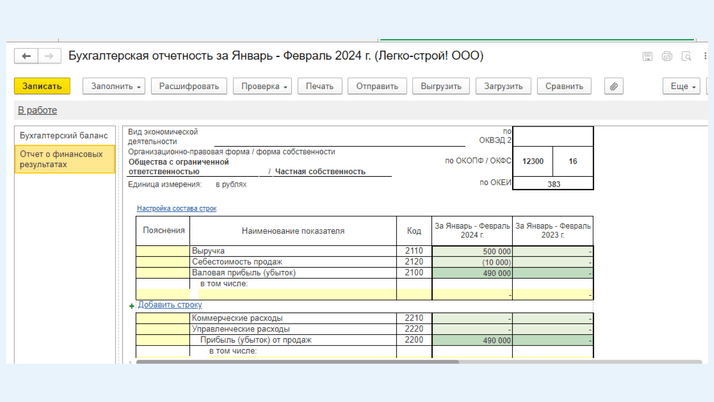

Переходим к ОФР. Для удобства проверки в настройках отчета будем выводить суммы в рублях: команда «Еще» — «Показать настройки».

Отчет о финансовых результатах заполнен данными БУ. Проверяем строки 2110–2300.

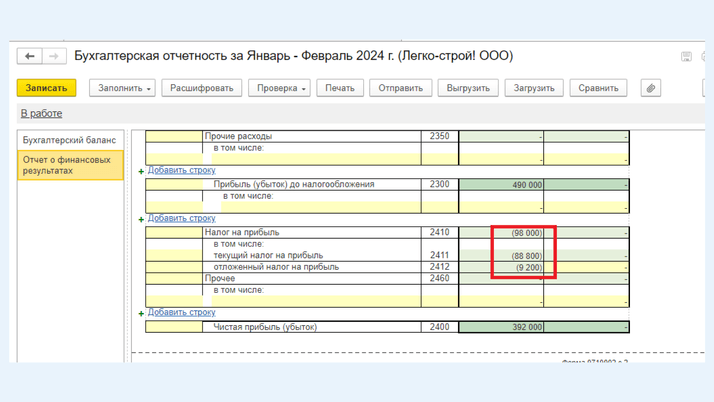

Остановимся на строке 2410 «Налог на прибыль».

Общая сумма налога составляет 98 тыс. руб. и расшифровывается суммами ТНП и ОНП.

На любой вопрос по работе в программах 1С ответит наш специалист. Звоните по телефону: +7 (499) 956-21-70 или обращайтесь по электронной почте tlm1c@4dk.ru.