Главное за неделю в рассылке

«Что делать Бухгалтеру»

Новости профессионального комьюнити и лучшие материалы

Нажимая «Подписаться», вы соглашаетесь с политикой конфиденциальности

Не позднее 25 июля необходимо в программе 1С:Зарплата и управление персоналом ред. 3.1 предоставить отчет по форме 6-НДФЛ за первое полугодие 2024 года. Рассказываем про нюансы, на которые стоит обратить внимание при подготовке данного документа.

Получите ответ на вопрос по 1С бесплатно, заполните заявку

Расчет по форме 6-НДФЛ аккумулирует в себе информацию о доходах физических лиц, полученных от налогового агента, а также вычетах, исчисленном и удержанном налоге. Налоговые агенты представляют расчет по форме 6-НДФЛ в ИФНС по месту нахождения организации. Подается отчет в электронном виде.

В программе 1С:ЗУП отчет 6-НДФЛ заполняется в автоматическом режиме. Перед началом заполнения нужно проверить актуальность релиза конфигурации.

Отчет состоит из двух разделов и приложения 1, в котором данные детализированы по сотрудникам. Приложение заполняется при составлении годового отчета, либо в случае ликвидации организации.

Разложим по полочкам заполнение отчета на примере организации ООО «Легко-строй!». Для большей прозрачности и понятности предположим, что в нашей организации работает всего один сотрудник Кислицина А. В. По этим данным и будем заполнять отчет.

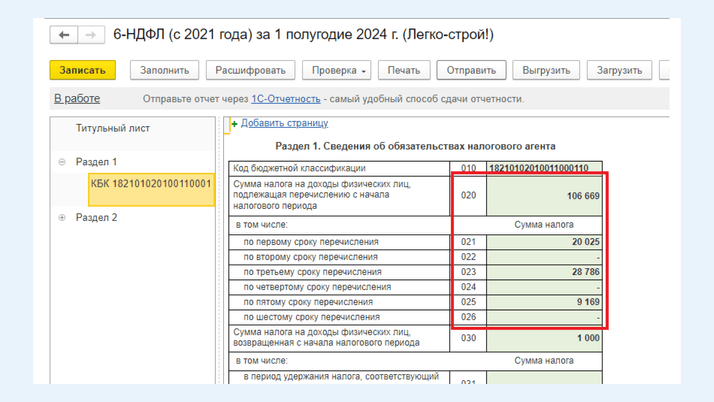

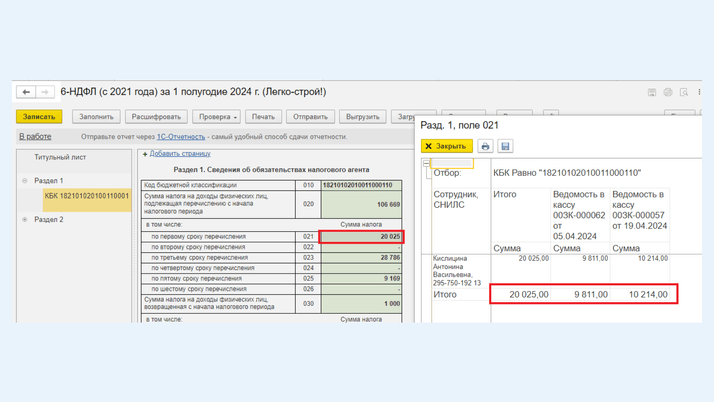

Открываем Раздел 1. Общая сумма удержанного НДФЛ отражена в строке 020. В строках 021–026 она распределяется по срокам перечисления.

Строка 020 включает в себя суммы налога, удержанные с начала 2024 года, поэтому в текущем отчете не будет равна сумме строк 021–026, как это было в отчете за первый квартал.

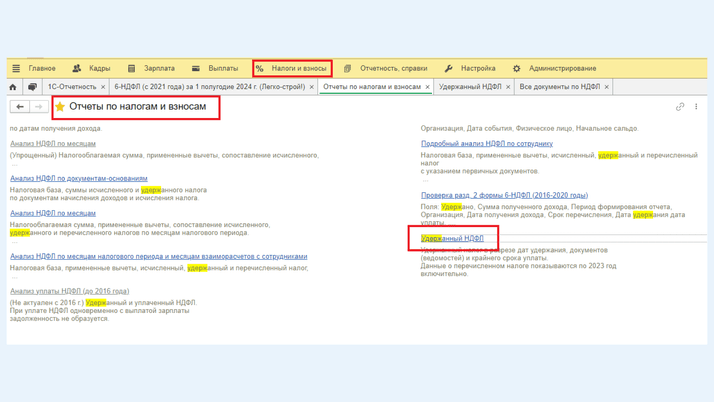

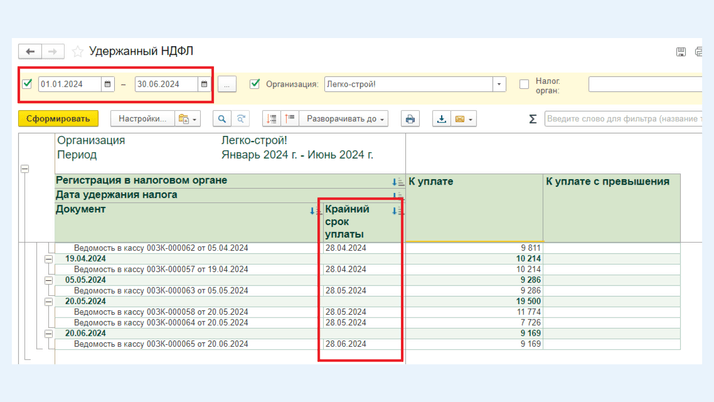

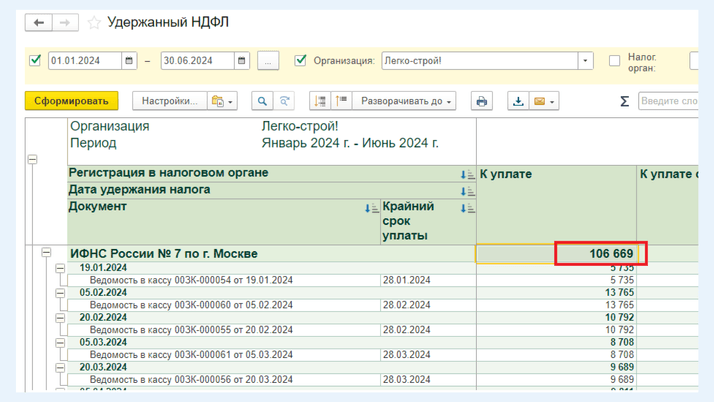

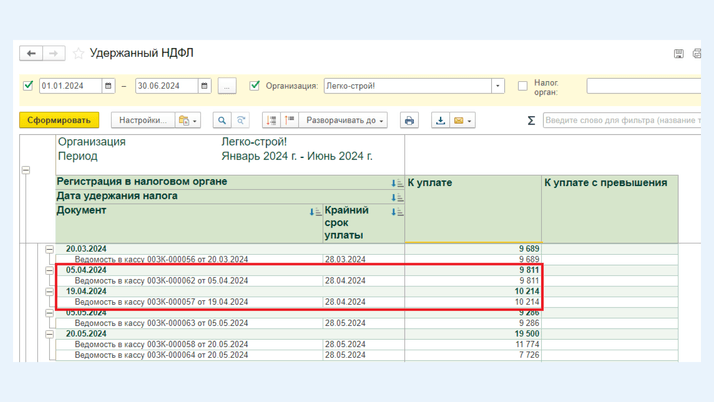

Проверяем правильность заполнения строк 020-026 отчетом «Удержанный НДФЛ».

Обращаем внимание на даты удержания налога и крайний срок уплаты.

Сумма в строке 020 соответствует общей сумме налога к уплате за период.

Строка 021 — НДФЛ по первому сроку перечисления — содержит подоходный налог с заработной платы за март, выплаченной 5 апреля, и аванса за апрель. Это видно в расшифровке строки.

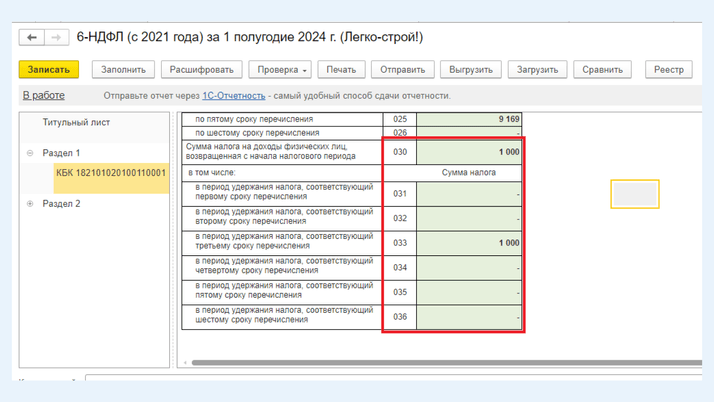

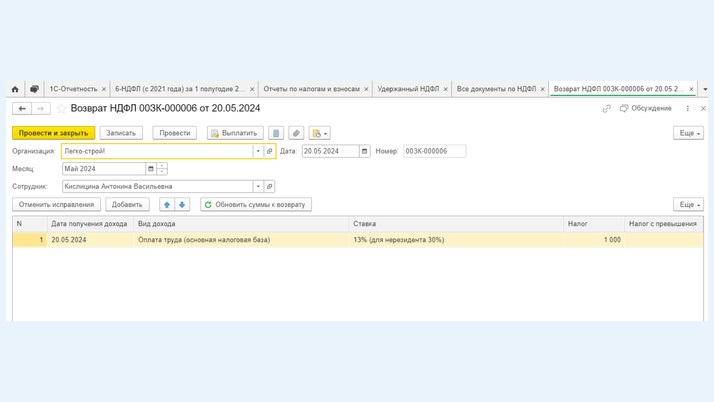

Аналогично проверяем заполнение строк 030–036. Это налог, возвращенный в течение налогового периода.

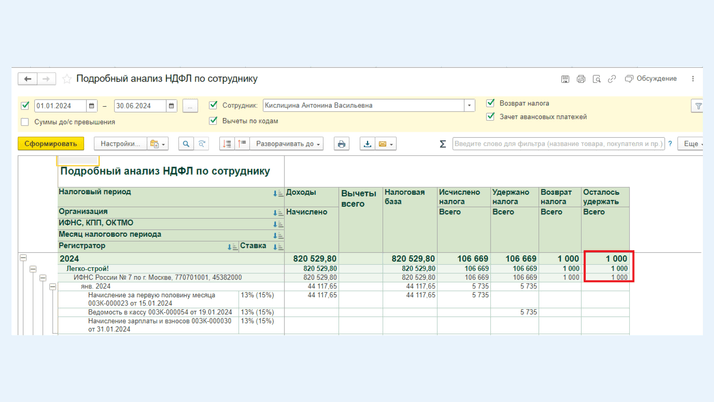

В нашем примере сотруднице Кислициной А. В. 20 мая был возвращен НДФЛ в сумме 1 000 рублей. В программе 1С:ЗУП на этот счет зарегистрирован документ возврата.

Сумма возврата отражена в строках 030 и 033. Дело в том, что она относится к третьему сроку перечисления налога.

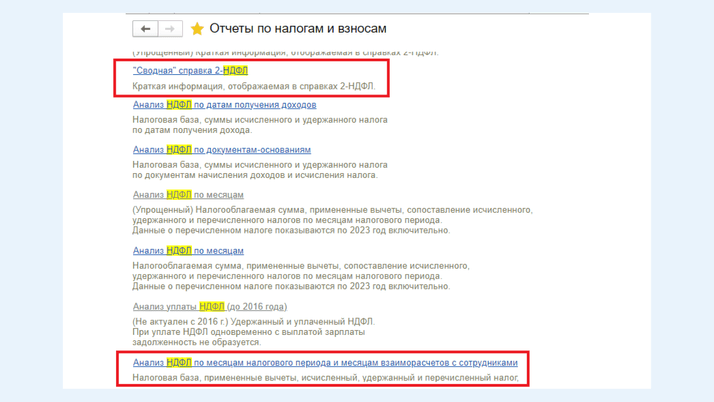

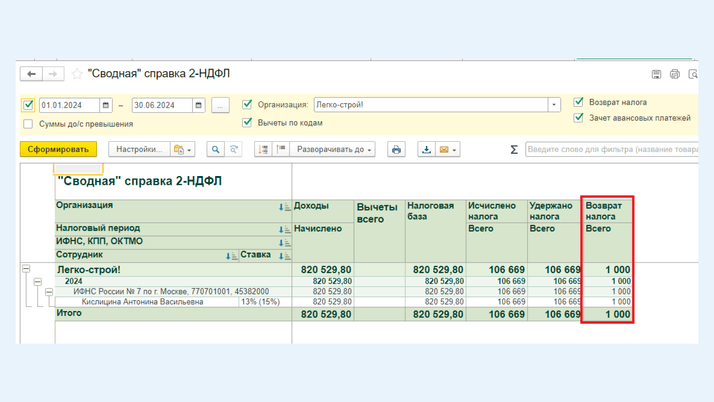

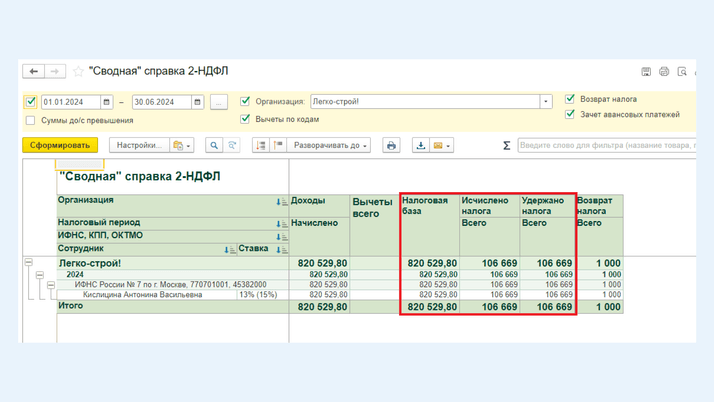

По правилам заполнения раздела возвраты не влияют на суммы удержанного налога в строках 020–026. Для проверки формируем «Сводную справку 2-НДФЛ» и «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками».

Сумма возвращенного НДФЛ (1 000 рублей) в этих отчетах отображается в отдельной колонке.

Раздел 2 собирает данные о:

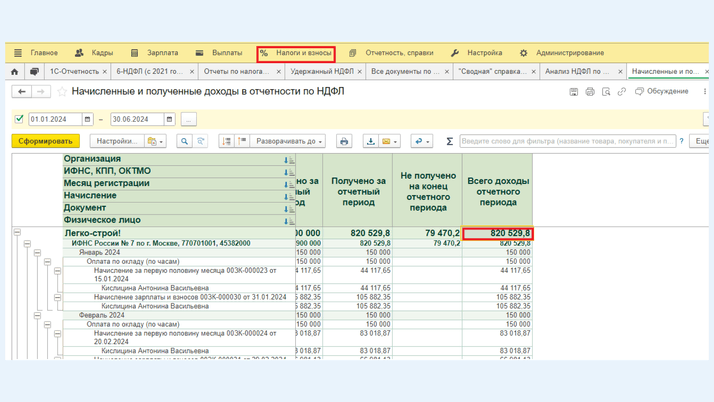

Данные отображаются в разрезе КБК и ставок. Правильность заполнения строки 120, которая содержит информацию о доходах, удобно проверять по отчету «Начисленные и полученные доходы в отчетности по НДФЛ». Информация отображается по месяцам в разрезе сотрудников и документов расчета.

Графа «Получено за отчетный период» совпадает с заполнением строки 120. Значит, заполнено верно. Для анализа правильности заполнения раздела также можно обратиться к отчетам «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» и «Сводной справке 2-НДФЛ».

Анализ документа показывает соответствие графы «Налоговая база» в «Сводной справке 2-НДФЛ» сумме дохода в строке 120 отчета «6-НДФЛ». Суммы исчисленного и удержанного налога в строках 140 и 160 также совпадают.

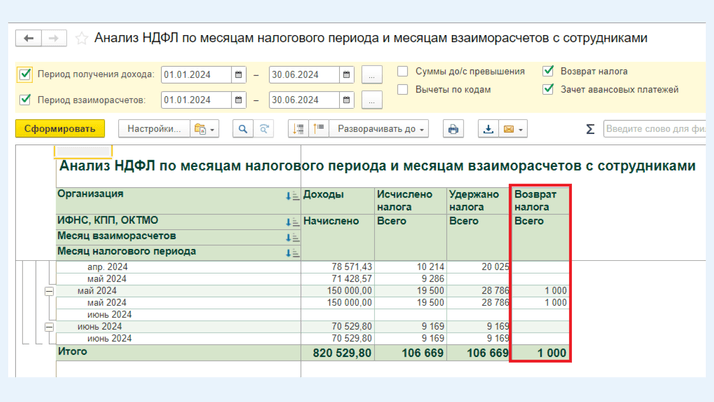

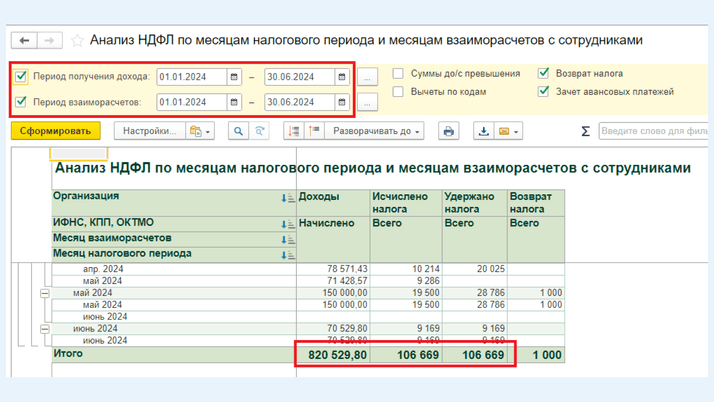

Отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» помогает получить достоверную информацию при проверке правильности заполнения 6-НДФЛ. Обязательно ставьте галочки в графах «Период получения дохода» и «Период взаиморасчетов». В обоих случаях период устанавливаем с 1 января по 30 июня 2024 года.

Таким образом, мы получаем суммы дохода и налога, исчисленные и уплаченные в пределах отчетного периода. По данным этого отчета, суммы дохода, налога и возвратов также совпадают с заполнением раздела 2.

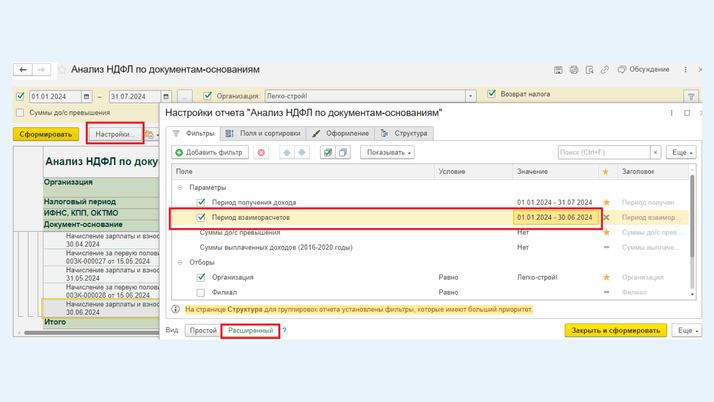

Далее нужно проанализировать суммы, начисленные в текущем отчетном периоде, а также выплаченные в следующих отчетных периодах. Для этого нужно воспользоваться отчетом «Анализ НДФЛ по документам-основаниям». Также потребуется донастроить отчет. По кнопке «Настройки» переходим в расширенный вид структуры отчета.

На закладке «Фильтры» ставим галку напротив «Периода взаиморасчетов» и в поле «Значение» выбираем первое полугодие 2024 года. Формируем отчет.

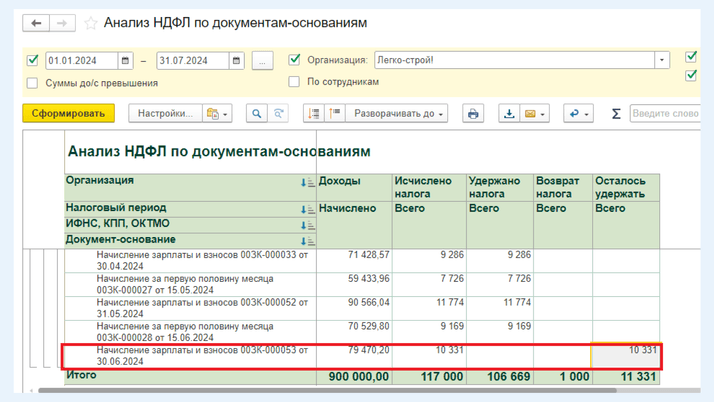

В графе «Осталось удержать» мы видим, что сумма НДФЛ по документу начисления зарплаты за июнь будет удержана в июле по дате выплаты дохода. А отражена — в отчете 6-НДФЛ за 9 месяцев.

Проверяем строки 170 и 180 — суммы неудержанного и излишне удержанного НДФЛ. Алгоритм действий следующий:

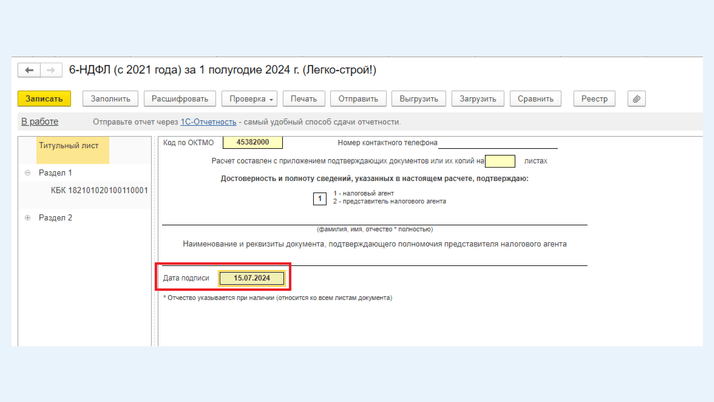

1. Смотрим «Дату подписи» на Титульном листе. Она не должна быть позже даты выплаты всех доходов отчетного периода.

2. Далее открываем расшифровку строк. По сотрудникам, попавшим туда, формируем «Подробный анализ НДФЛ».

3. В строке 170 должны остаться только суммы, которые мы не сможем удержать до конца года.

Остались вопросы по подготовке отчета 6-НДФЛ в 1С:ЗУП? Обращайтесь! На любой вопрос по работе в программах 1С ответит наш специалист. Звоните по телефону: +7 (499) 956-21-70 или обращайтесь по электронной почте tlm1c@4dk.ru.

Бот сообщит, что вышла статья или видео по вашим интересам, а любимый автор выпустил материал. Еще он умеет ставить важные темы на контроль и приглашает на розыгрыши призов

Новости профессионального комьюнити и лучшие материалы

Нажимая «Подписаться», вы соглашаетесь с политикой конфиденциальности