Получите ответ на вопрос по 1С бесплатно, заполните заявку

Учет НДС в программе 1С:Бухгалтерия 8.3 полностью автоматизирован. Чтобы максимально эффективно использовать хорошо продуманный разработчиками программы механизм учета, необходимо правильно ее настроить и корректно вводить исходные данные в документы. В этой статье рассказано о том, как осуществлять настройки, корректно заполнять документы, формировать отчеты. Регламентированные отчеты, в том числе декларацию по НДС, программа по команде создает автоматически для отправки в ФНС. При этом бухгалтер имеет удобный сервис проверки и анализа проделанной работы на любом этапе. В данной статье вы найдете описание основных приемов проверки расчета НДС.

Настройка

Форму, с помощью которой можно выполнить настройку налогов, можно вывести на экран из меню «Главное». В нем перейти по цепочке «Настройки» — «Налоги и отчеты» — «НДС». В открывшейся форме флажками отмечаются те поля, которые определяют учетную политику предприятия. Для налога на добавочную стоимость их положение зависит от того, принимается ли НДС к возмещению или нет или распределяется. Эту же форму можно открыть другим способом: «Главное» — «Настройки» — «Учетная политика».

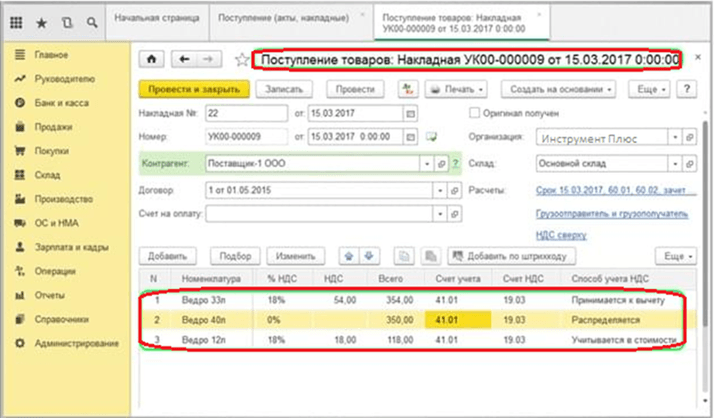

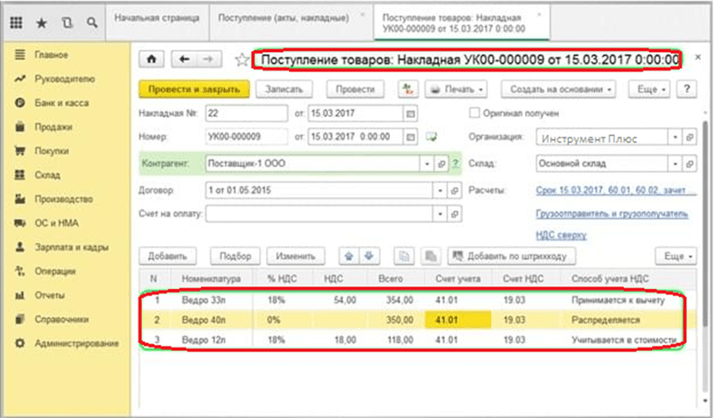

При такой настройке учет входящего НДС в 1С к распределению ведется на дополнительном субконто к 19 счету. Для организации раздельного учета во всех документах поступления будет присутствовать дополнительное поле. В нем должен быть указан способ учета НДС для каждого приходуемого объекта. Возможны следующие способы учета НДС:

- принимается к вычету;

- учитывается в стоимости;

- устанавливается как 0 %, при этом временно приостанавливается до подтверждения;

- распределяется.

Кроме учетной политики, в программе 1С также настраивается:

- план счетов;

- справочники;

- регистры;

- документы прихода и реализации.

Номера счетов по НДС при формировании проводок реализации берутся по умолчанию из регистра сведений «Счета учета номенклатуры». Для ТМЦ — 90.03, для основных средств и прочих доходов — 91.02, для услуг банка, если они облагаются НДС — 91.04.

Все настройки при необходимости можно обойти путем ввода ручной операции или перестановкой меток в документах.

Бухгалтерский учет НДС

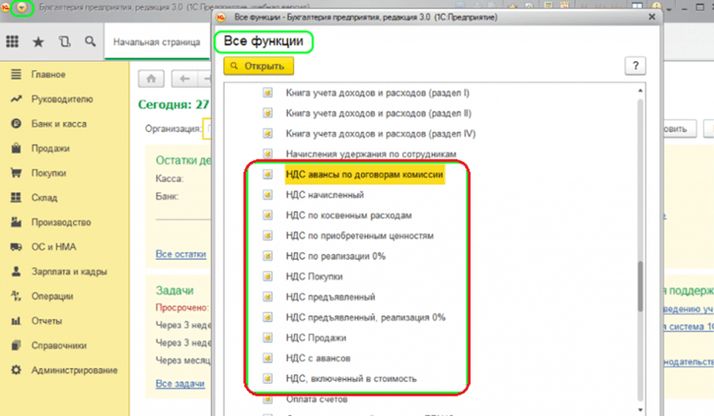

При вводе в программу первичных документов бухгалтерские проводки формируются автоматически. При необходимости их можно откорректировать вручную. Процедура учета в программе 1С построена на основе формировании регистров накопления. Вывести на экран любой из регистров можно с помощью меню «Главное» — «Все функции».

Данные в регистры поступают в результате проведения документов и ручных операций. По данным регистров строятся отчеты, в том числе и регламентированные. От того, насколько корректно были введены в программу первичные данные, зависит правильное заполнение книги продаж, книги покупок и декларации по НДС.

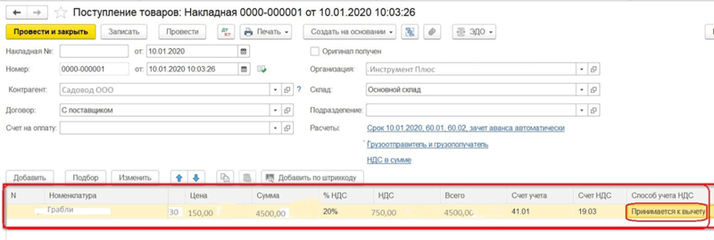

Рассмотрим движение суммы НДС на примере приобретения товаров. Факт приобретения сопровождается вводом в программу документа поступления из меню «Покупки». В форму этого документа надо ввести:

- все его реквизиты, в том числе сумму и сумму НДС;

- в табличной части напротив каждого товара указать способ учета налога на добавленную стоимость. В нашем случае сумма НДС с покупки принимается к вычету;

- в нижней части документа надо зарегистрировать счет-фактуру для этой накладной.

Проведенный документ сформирует бухгалтерские проводки:

Дт 41.01 – Кт 60.01 3750,00

Дт 19.03 – Кт 60.01 750,00

Таким образом, на кредите счета 60.01 отразится общая сумма задолженности поставщику, в том числе НДС. В дебет счета 19.03 попадет сумма НДС, которая будет принята к зачету.

Сумма НДС, в нашем случае 750 рублей, попадет в регистр накопления «НДС предъявленный» в поле «Приход». Чтобы увидеть движение документа в регистре, надо кликнуть по кнопке вывода проводок Дт Кт. Она находится в верхней части формы документа. В открывшемся окне открыть соответствующую вкладку.

Зарегистрированный счет-фактура на данный документ поступления товара выполнит расход в регистре «НДС предъявленный» на сумму, указанную счете.

При раздельном учете НДС в 1С по окончании квартала необходимо провести документ «Распределение НДС». Эта процедура является одной из регламентных операций, которые надо обязательно выполнять при закрытии налогового периода. Находится «Распределение НДС» в регламентных операциях из меню «Операции» — «Закрытие периода». При нажатии «Заполнить» и «Распределить» в окне документа будет рассчитан коэффициент распределения как отношение сумм реализации с НДС и без НДС. Согласно этому коэффициенту будет детально распределена на две части сумма налога. Детализация будет выполнена по первичному документу. Одна часть налога будет принята к возмещению, а вторая будет учитываться в затратах. Вместе с тем будет распределена и сумма по дебету 19 счета. При этом остаток по этому счету будет обнулен. Сумма НДС к уплате будет отражена на счете 68.02 в его кредитовом остатке. С помощью кнопки «Анализ распределения НДС» можно проверить аналитику процедуры распределения.

Проверка НДС

Перед созданием отчета НДС необходимо проверить, корректно ли отразились в учете все операции, связанные с налогом на добавленную стоимость. Наиболее вероятные погрешности в учете НДС вызваны либо нарушением правильности ведения учета, либо неточностями при вводе данных.

Правильность прохождения всех данных в программе проверяется с помощью обработки «Экспресс-проверка ведения учета». Вызвать ее можно с помощью меню «Отчеты» — «Анализ учета» — «Экспресс-проверка». Откроется окно, где надо установить период и открыть настройки кнопкой «Показать настройки». В появившемся списке выбрать «Ведение книги продаж» и «Ведение книги покупок». После нажатия «Выполнить проверку» будут сформированы результаты проверки по обеим книгам. Ошибок может быть несколько. Обработка при раскрытии строк выведет на экран подробную информацию о каждой из них. Наиболее часто встречающиеся ошибки:

- нарушение хронологии — это непоследовательная нумерация документов. Она незначима для результата работы, поэтому можно ее не исправлять (программа 1С идеальна во всём);

- на документ реализации не выставлен счет-фактура;

- несоответствие календарных дат в связанных документах;

- в документе неправильно указаны номера счетов БУ. Например, в документе «Реализация товаров» счет доходов указан 90.1, а счет НДС — 91.3;

- Несоответствие сумм, облагаемых НДС, сумме НДС. Это может быть вызвано ручной правкой сумм в документах или операциях или неправильно указанной ставкой НДС;

- какие-то из документов не проведены;

- не сформированы записи в книге продаж или книги покупок. Процедуру формирования книг необходимо выполнять в конце каждого квартала;

- в ручных проводках не проставлено субконто по счетам;

- и другие.

Удобный и функциональный инструмент «Экспресс-проверка ведения учета» укажет все возможные причины несоответствий в учете НДС в 1С и выведет на экран строки из журнала с проблемными документами. Отсюда же нужный документ можно открыть, исправить, провести повторно и заново выполнить проверку. Если при проверке возникает необходимость провести заново документ, то после этого надо провести все документы за период.

Чтобы избежать или исправить технические ошибки, связанные с вводом данных, желательно произвести сверку по счетам-фактурам с контрагентами. В программе 1С есть механизмом, который позволяет выполнить сверку по интернету. С помощью меню «Администрирование» — «Органайзер» — «Почта» — «Настройка системной учетной записи». В открывшемся окне надо создать учетную запись. Затем с помощью команды «Сверка данных учета НДС» можно создать сверку данных в счетах-фактурах между нашей организацией и контрагентами. Такую встречную сверку, конечно, можно выполнить только с теми поставщиками и покупателями, у которых установлена программа 1С:Бухгалтерия 8.3. Если сверка прошла успешно, то будет выведено сообщение о том, что расхождений не обнаружено. Если же во встречных документах есть расхождения, то их надо найти и сообщить о них контрагенту.

Следующий этап проверки — это дополнительная ручная проверка. Она выполняется даже в том случае, если при экспресс-проверке никаких расхождений не обнаружено. Перейти к ней можно по цепочке команд «Отчеты» — «Отчетность по НДС». Установить организацию, период. В окне этого отчета посмотрим, везде ли стоят галочки. Те операции, напротив которых они отсутствуют, необходимо выполнить.

Создание декларации по НДС в программе 1С

Перед тем как сформировать налоговый отчет, необходимо выполнить все регламентные операции закрытия периода:

- Перепроведение документов.

- Регистрация на аванс счетов-фактур.

- Подтверждение оплаты НДС в бюджет.

- Формирование книги продаж.

- Формирование книги покупок.

- Экспресс-проверка результатов на всех этапах работы.

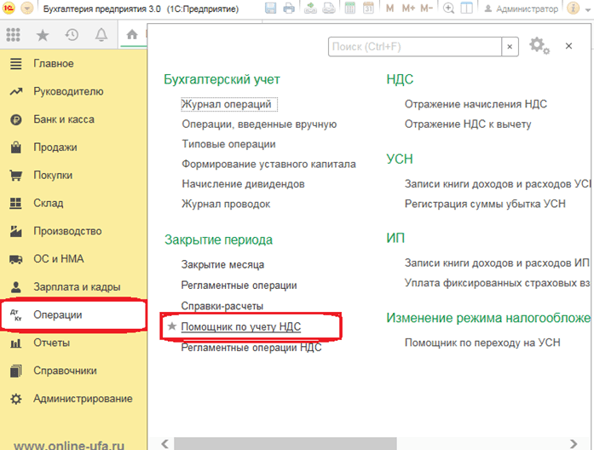

Декларация в программе формируется автоматически из меню регламентированных отчетов. В списке отчетов надо выбрать «Декларация по НДС» и кликнуть «Создать». Выполнить все действия по формированию сумм налога в документах и отчетах в 1С можно также с помощью удобного механизма «Помощник по учету НДС».

В окне декларации надо установить период и щелкнуть «Заполнить». По результатам работы в отчетном периоде будет заполнен данными титульный лист и все 12 разделов декларации. Надо внимательно посмотреть отчет. Проверить все контрольные соотношения можно автоматически соответствующей кнопкой. Сопоставление сумм в отчете производится по разделам декларации, а также по книгам покупок и продаж. В первом разделе отчета можно увидеть сумму к уплате в бюджет с классификационным кодом и ОКТМО. После проверки декларации по НДС ее надо выгрузить нажатием соответствующей кнопки. Сформируется файл, который следует загрузить в программу отправки электронной отчетности для отправки в ФНС.

Отправка декларации будет во многом упрощена, если в программе 1С установлен модуль 1С-Отчетность. Приобрести его, а также любой из продуктов 1С, можно в Первом Доме Консалтинга «Что делать Консалт». Вам будут обеспечены гарантированное качественное сопровождение продукта и поддержка по всем направлениям. По всем вопросам обращайтесь по телефону +7 (499) 956-21-70.