Главное за неделю в рассылке

«Что делать Бухгалтеру»

Новости профессионального комьюнити и лучшие материалы

Нажимая «Подписаться», вы соглашаетесь с политикой конфиденциальности

С 1 января 2021 года ввели повышенную ставку НДФЛ в отношении доходов свыше 5 млн рублей. Объясняем, почему спустя год сотрудники компании с высоким доходом получают от налоговых инспекций уведомления о доплате НДФЛ за 2021 год. Узнаете, законны ли такие уведомления и что с ними делать дальше.

С 1 января 2021 года ввели повышенную ставку НДФЛ в отношении доходов свыше 5 млн рублей. Объясняем, почему спустя год сотрудники компании с высоким доходом получают от налоговых инспекций уведомления о доплате НДФЛ за 2021 год. Узнаете, законны ли такие уведомления и что с ними делать дальше.

НДФЛ по обычной ставке 13 % уплачивают, пока доходы не превысят 5 млн рублей. Превышение облагают по ставке 15 % и перечисляют по отдельному КБК. Это правило заработало с 1 января 2021 года.

Вместе с прогрессивной ставкой в ст. 210 НК РФ появилось два новых понятия: основная налоговая база и совокупность налоговых баз. Основная налоговая база ‒ это почти все трудовые доходы работника: зарплата, отпускные, премии и другие трудовые выплаты за минусом положенных налоговых вычетов.

Кроме основной, есть еще восемь других налоговых баз, которые также облагают по прогрессивной шкале НДФЛ. Из них бухгалтеру, как правило, интересна только одна ‒ база по доходам от долевого участия. Остальные базы, например по выигрышам в азартных играх, по операциям с ценными бумагами, обычно к работодателям не относятся.

На период 2021–2022 годов для налоговых агентов предусмотрен переходный период. С каждой из девяти налоговых баз, облагаемых по прогрессивной шкале, НДФЛ рассчитывают отдельно. Бухгалтер суммирует отдельно выплаченные трудовые доходы и следит, не превысила ли база 5 млн рублей. В отношении дивидендов и других баз делают то же самое.

При расчете налога к удержанию учитывают доходы, которые выплачены самим налоговым агентом. Контролировать, какие доходы физлицо получает у других налоговых агентов, не нужно. Если сотрудник работает в нескольких обособленных подразделениях, то лимит доходов в 5 млн рублей и прогрессивную шкалу ставок применяют к сумме доходов, которые физлицо получило от всех обособленных подразделений.

С 2023 года прогрессивная ставка будет действовать в отношении совокупности налоговых баз из п. 2.1 ст. 210 НК РФ (ч. 3 ст. 2 Федерального закона № 372-ФЗ).

Переходный период ввели только для налоговых агентов. Бухгалтеры разделяли выплаченные дивиденды и зарплату, начисляли и удерживали с них НДФЛ и отдельно указывали в 6-НДФЛ. Эти действия были правомерны, именно такой порядок и предусмотрели для налоговых агентов.

Для налоговой инспекции и физлиц переходного периода нет. А значит, налоговая инспекция, получив данные от всех налоговых агентов, суммирует весь доход физлица и пересчитает превышение с 5 млн рублей по ставке 15 %. Разницу просят доплатить физлицо. Причем даже в том случае, если доходы получены только от одного работодателя или другого налогового агента.

Действия налоговой инспекции правомерны, что доказывает Письмо ФНС России от 26.09.2022 № БС-4-11/12746@. В данном случае работодателю – налоговому агенту ничего не нужно делать. Обязанность доплаты НДФЛ ложится на физлицо.

По окончании года ИФНС самостоятельно произведет расчет НДФЛ с совокупной суммы, превышающей 5 млн рублей. На основании расчета физлицу направят налоговое уведомление. Основные случаи, когда физлицу пришлют налоговое уведомление на доплату НДФЛ:

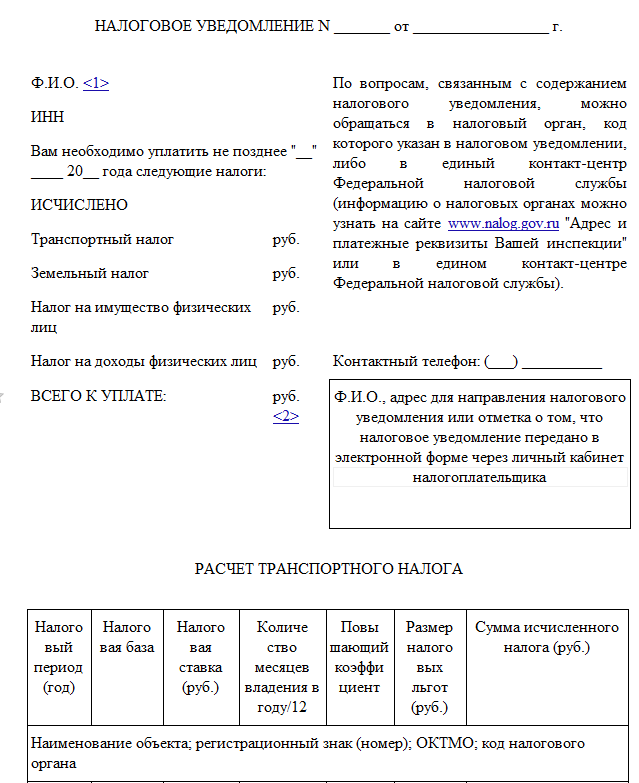

Если сумму НДФЛ нужно указывать в сводном налоговом уведомлении, представлять декларацию 3-НДФЛ налогоплательщик не обязан. Как выглядит уведомление, смотрите на картинке ниже (п. 5 ст. 226, п. 14 ст. 226.1, подп. 4 п. 1 ст. 228, п. 4 ст. 229 НК РФ).

Сводное налоговое уведомление

Налогоплательщик – физическое лицо должен уплатить налог на основании уведомления не позднее 1 декабря года, следующего за истекшим налоговым периодом. Например, НДФЛ за 2021 год нужно уплатить не позднее 1 декабря 2022 г. (п. 6 ст. 228 НК РФ).

Если опоздать с оплатой, на сумму задолженности начислят пени в размере 1/300 ставки рефинансирования за каждый день просрочки. Штраф за несвоевременную уплату налога не взыскивают (пп. 3, 4 ст. 75 НК РФ, п. 19 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Уплатить НДФЛ можно несколькими способами.

В отделении банка. Понадобится квитанции по форме ПД-4сб (налог) или ПД (налог) (Письмо МНС России № ФС-8-10/1199, Сбербанка России № 04-5198 от 10.09.2001). Сформировать квитанцию по форме ПД (налог) можно на сайте nalog.ru.

В МФЦ. Условие: МФЦ предоставляет такую услугу (подп. 3 п. 3 ст. 45 НК РФ; пп. 3(2), 3(3) Правил из Постановления Правительства РФ от 22.12.2012 № 1376).

Онлайн. Уплатить налог можно на сайте ФНС России через личный кабинет налогоплательщика. Там же можно сформировать квитанцию и оплатить ее в отделении банка. При отсутствии личного кабинета уплатить налог можно через сервис «Уплата налогов и пошлин». Для этого внесите данные банковской карты.

Также уплатить налог можно в личном кабинете через портал госуслуг, в личных кабинетах банков и других платежных систем.

Посредством единого налогового платежа. Налогоплательщик вправе добровольно внести единый налоговый платеж в счет исполнения обязанности по уплате транспортного и земельного налогов, налога на имущество физических лиц и НДФЛ (п. 1 ст. 45.1 НК РФ). Сумму единого налогового платежа в счет уплаты НДФЛ должны зачесть не позднее 10 рабочих дней со дня, когда направили налоговое уведомление, или со дня поступления единого платежа в бюджет после направления налогового уведомления, но не позднее срока уплаты налога (п. 6 ст. 6.1, п. 5 ст. 45.1 НК РФ).

Через кассу местной администрации или на почте. Уплатить налог можно через кассу местной администрации или организацию федеральной почтовой связи (подп. 3 п. 3 ст. 45 НК РФ). Проверить зачисление платежа можно в личном кабинете налогоплательщика (Информация ФНС России).

Если налогоплательщик считает, что не должен уплачивать НДФЛ или что указанный в уведомлении размер налога не верен, следует обратиться к налоговому агенту. Налоговый орган может произвести перерасчет только после того, как налоговый агент или другое лицо, выплачивающее доход, представит уточняющие (аннулирующие) сведения (п. 3 ст. 214.2, п. 3 ст. 214.7, п. 5 ст. 226, п. 14 ст. 226.1 НК РФ; Решение ФНС России от 16.05.2019 № ЕД-3-9/4812@).

Если не получили налоговое уведомление, вы рискуете пропустить срок уплаты налога и заработать пени. Рекомендуем обратиться с заявлением предоставить уведомление в любую налоговую инспекцию. Исключение – межрегиональные налоговые инспекции и инспекции по централизованной обработке данных, в том числе через МФЦ. Можно направить информацию в электронной форме через официальный сайт ФНС России, в частности через личный кабинет налогоплательщика или сервис «Обратиться в ФНС России» (п. 2 ст. 11.2, п. 1.1 ст. 21, п. 4 ст. 52, п. 2 ст. 57, п. 1 ст. 75, ст. 122 НК РФ; Информация ФНС России).

В заявлении укажите фамилию, имя, при наличии – отчество. Также уточните дату и место рождения, сведения о документе, удостоверяющем личность, календарный год, за который вы просите выдать уведомление. Вы можете обозначить удобный способ получения налогового уведомления – в налоговом органе либо в МФЦ, через который подавали заявление.

Правильно определить налоговую базу и рассчитать НДФЛ помогут материалы из справочно-правовой системы КонсультантПлюс.

Вопрос:

Учредитель – резидент РФ получает заработную плату, дивиденды и лицензионные платежи за пользование IT-разработкой. Как считать базу для расчета ставки НДФЛ 15 % свыше 5 млн рублей?

Ответ:

Налоговую базу и НДФЛ с дивидендов считайте отдельно от других доходов. В данном случае от заработной платы и лицензионных платежей.

Заработную плату резидента РФ и доход в виде лицензионных платежей включают в основную налоговую базу. Основную налоговую базу определяют отдельно от налоговых баз из подп. 1-8 п. 2.1 ст. 210 НК РФ (подп. 9 п. 2.1 ст. 210 НК РФ).

Доходы, полученные в 2021–2022 годах, облагают по ставке 13 % при условии, что соответствующая налоговая база, например основная, не превышает 5 млн рублей в год. В противном случае с суммы превышения налог рассчитывают по ставке 15 % (п. 1 ст. 224 НК РФ, ч. 3 ст. 2 Федерального закона № 372-ФЗ).

Вопрос:

Директор получает зарплату и доход за аренду имущества от другой организации. Нужно ли считать доход от всех налоговых агентов?

Ответ:

Нет. Исчисление суммы НДФЛ производится без учета доходов, полученных налогоплательщиком от других налоговых агентов и удержанных другими налоговыми агентами сумм НДФЛ (ст. 226 НК РФ).

Автор: Ведущий экономист-консультант «Что делать Консалт» Копейкина Екатерина

Бот сообщит, что вышла статья или видео по вашим интересам, а любимый автор выпустил материал. Еще он умеет ставить важные темы на контроль и приглашает на розыгрыши призов

Новости профессионального комьюнити и лучшие материалы

Нажимая «Подписаться», вы соглашаетесь с политикой конфиденциальности