Главное за неделю в рассылке

«Что делать Бухгалтеру»

Новости профессионального комьюнити и лучшие материалы

Нажимая «Подписаться», вы соглашаетесь с политикой конфиденциальности

Только закончился период сдачи отчетов за первый квартал 2024 года, а вскоре бухгалтеров снова ждет горячая пора – сдача отчетности за первое полугодие 2024 года. Изменения в составлении отчетов в основном коснулись форм бланков отчетности и сроков как подачи деклараций и расчетов в ИФНС, так и уплаты налогов. Какие конкретно изменения произошли в отчетности — расскажем в этой статье.

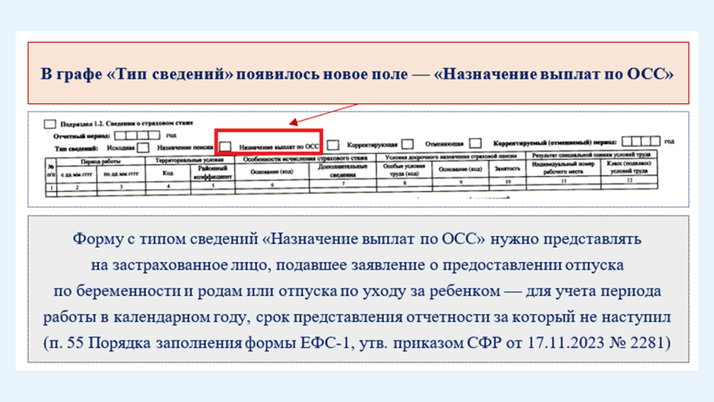

Уже в первом квартале бухгалтерам пришлось забыть о форме СЗВ-Стаж, так как Постановление Правления ПФР от 31.10.2022 № 245 утратило силу. Теперь Приказом СФР от 17.11.2023 № 2281 утвержден новый бланк ЕФС-1, в котором есть подраздел для подачи сведений о стаже наемных работников – это подраздел 1.2 «Сведения о страховом стаже».

Важно

Подраздел 1.2 сдается в фискальные органы чаще, чем один раз в год, так как служит для фиксации СФР сведений текущего года.

Как и в случаях с СЗВ-СТАЖ, подраздел 1.2 «Сведения о страховом стаже» предоставляется в Социальный фонд РФ на следующий рабочий день в случаях:

При заключении или окончании срока действия ГПД отчитываться нужно обязательно.

Другие кадровые мероприятия должны быть включены в отчет не позднее 25-го числа месяца, следующего за отчетным.

Это новшество коснется тех компаний, у которых база по налогу на прибыль в предыдущих периодах (2021–2022 гг.) составила более 1 млрд рублей. Если в 2023 году ч. 1 ст. 2 Федерального закона от 04.08.2023 № 414-ФЗ касалась только определенной категории предприятий, то с 2024 года все компании, получившие ранее сверхприбыль, обязаны сдавать и эту декларацию. Сумма налога составит 10 % от полученной сверхприбыли, но не может быть уменьшена на сумму обеспечительного платежа.

Радостная новость для бухгалтеров компании, которые относятся к малому и среднему бизнесу: если у вашего предприятия сверхприбыли нет – нулевую декларацию сдавать не нужно.

Согласно Письму ФНС России от 14.11.2023 № ШЮ-4-13/14369@ внесены поправки в бланк расчета по доходам иностранных компаний. Это связано с изменениями в законодательстве.

Основные пункты:

Важно

При приеме декларации ФНС использует новые контрольные соотношения согласно Письму ФНС России от 19.12.2023 № СД-4-3/11163@.

Еще в расчете по итогам 2023 года разделы 3, 4 и 5 должны были быть заполнены только в отношении доходов, выплаченных в четвертом квартале 2023 года.

Хотя сама по себе КУДР и не является отчетом, но служит для отражения сведений о финансовой деятельности плательщиков, работающих по патенту, УСН и ЕСХН. За отсутствие этого правильно оформленного налогового регистра предприятие может получить штраф.

В соответствии с изменениями, внесенными в НК с 2024 года, КУДР заполняется по новой форме.

Изменения коснулись следующих разделов:

Получить консультацию квалифицированного специалиста по заполнению новой КУДР можно на сайте компании «Что делать Квалификация» по ссылке.

В связи с обязательным применением при учете стоимости имущества ФСБУ 6/2020, помимо изменений в бланках деклараций и расчетов по налогу на имущество, появилась новая форма – пояснения к сообщению об исчисленной сумме налога на имущество организации. Это коснется плательщиков налога на землю, имущество и транспортные средства. Теперь отчитываться придется по-новому:

В самом бланке пояснений изменения коснулись следующих пунктов:

Основные изменения затронули ИП и компании, осуществляющих выплаты работникам, подлежащим по международным договорам РФ отдельным видам обязательного соцстрахования.

Важно

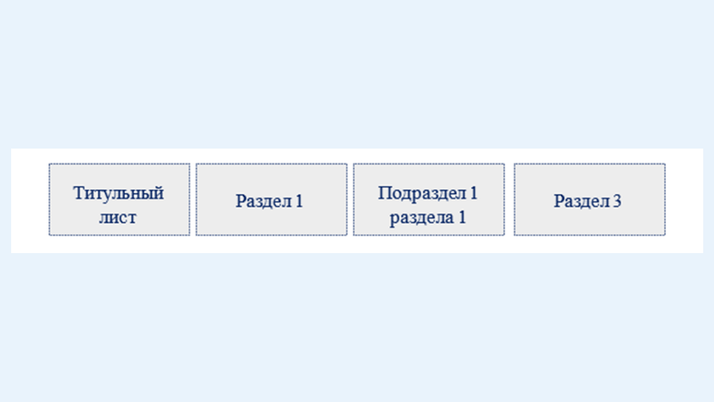

При отсутствии выплат в пользу наемных работников в последние три месяца отчетного периода работодатель представляет отчет РСВ по форме: титульный лист, раздел 1 (без подразделов), раздел 3). При этом по строке 001 раздела 1 указывается код типа плательщика – 2.

Основные изменения формы РСВ:

Пожалуй, самые большие новшества коснулись отчетности по подоходному налогу. Самые последние коснулись разделов 1 и 2:

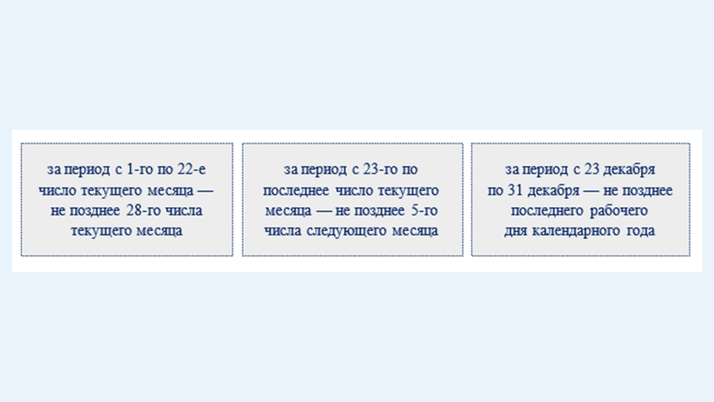

Изменения относительно расчета 6-НДФЛ прежде всего связаны с нововведениями по срокам уплаты НДФЛ организациями-агентами.

Для того чтобы было проще разобраться со всеми новшествами, представим их в виде таблицы.

Основные изменения по исчислению, уплате и заполнению расчета 6-НДФЛ с 1 января 2024 г.

| Изменения | Разъяснения ИФНС |

Уведомления по НДФЛ подаются налоговыми агентами дважды в месяц:

| Подп. «б» п. 1 ст. 1, п. 2 ст. 6 Федерального закона № 539-ФЗ от 27.11.2023 |

Перечисление удержанного налога в бюджет осуществляется по новым срокам:

| Подп. «б» п. 1 ст. 1, п. 2 ст. 6 Федерального закона № 539-ФЗ от 27.11.2023 |

Согласно Федеральному закону № 200-ФЗ от 29.05.2023 от обложения подоходным налогом освободили материальную помощь, выплачиваемую нуждающимся студентам, следовательно, упразднен лимит для оказания такой помощи (4 000 руб. в год).

Выплаты работникам-нерезидентам на удаленном режиме облагаются по ставкам:

Это оговорено ст. 208,224 НК РФ и п. 21, 35 ст. 2, п. 7 ст. 13 Федерального закона № 389 ФЗ от 31.07.2023. Исключения составляют работники обособленных иностранных подразделений.

От обложения подоходным налогом освобождены суммы выплат удаленным работникам за использование личного ПО согласно подтверждающим документам, но более 35 руб./день (п. 2 ст. 2, п. 3 ст.13 Федерального закона № 389-ФЗ от 31.07.2023.

Не облагаются НДФЛ суточные, выплачиваемые командированным работникам в пределах 700 руб., если сотрудник находится на территории РФ, и не более 2 500 руб. – для заграничных командировок (п. 2 ст. 2, п. 3 ст.13 Федерального закона № 389-ФЗ от 31.07.2023.

Важно

В 2024 году существенно изменились размеры вычетов по НДФЛ (табл. 2).

Изменения в суммах социальных и прочих вычетов по НДФЛ

| С 01.01.2024 | Увеличена с 50 000 до 110 000 руб. сумма вычета по НДФЛ по сумме расходов, произведенных на обучение каждого ребенка | ст. 219 НК РФ, п. 1 ст. 1, п. 2 ст. 2 Федерального закона от 28.04.2023 № 159-ФЗ |

| По доходам, полученным с 01.01.2024 | Можно получить вычет по НДФЛ в сумме расходов, потраченных на обучение супруга/супруги, обучающегося очно в образовательной организации | п. 31 ст. 2, п. 7 и 26 ст. 13 Федерального закона от 31.07.2023 № 389-ФЗ |

| По расходам, произведенным с 01.01.2024 | Упрощен порядок получения социальных вычетов по НДФЛ: не требуется представлять в ИФНС документы о расходах на обучение и медицинские услуги, если их подаст сама компания или ИП, оказывающие эти услуги, и инспекция разместит документы в личном кабинете | п. 31 ст. 2, п. 7 и 26 ст. 13 Федерального закона от 31.07.2023 № 389-ФЗ |

| С 1 квартала 2024 года | 6-НДФЛ нужно оформлять по обновленной форме | приказ ФНС России от 19.09.2023 № ЕД-7-11/649@, письмо ФНС России от 04.12.2023 № БС-4-11/15166@ |

| С 01.01.2024 | Возобновляется обложение НДФЛ материальной выгоды от экономии на процентах | ст. 217 НК РФ |

Во-первых, расставьте задачи по приоритетам.

Во-вторых, пропишите реалистичные сроки. В-третьих, распределите свое время соответствующим образом.

Важно определить четкие каналы для связи с другими сотрудниками, влияющими на своевременную сдачу отчетности. При возникновении форс-мажора вы сможете оперативно решить проблему.

При сдаче отчетности важно свести к минимуму ручные процедуры, которые часто приводят к ошибкам и существенно замедляют процесс. Используйте в работе различные продукты 1С для бухгалтерии и инструменты автоматизации.

Контроль сроков по каждой задаче позволит вам ничего не упустить в ходе подготовки к сдаче отчетности. Хорошим инструментом в данной работе станет установка напоминаний.

Своевременная сдача отчетности — результат слаженной работы команды. Используйте опыт других сотрудников организации для соблюдения всех сроков. Также важно уметь делегировать обязанности в ходе отчетной кампании.

Учебный центр Что делать Квалификация постоянно проводит мероприятия в помощь бухгалтерам и руководителям компаний. Подробнее о семинарах по нюансам составления отчетов за полугодие 2024 года вы можете узнать по ссылке.

Бот сообщит, что вышла статья или видео по вашим интересам, а любимый автор выпустил материал. Еще он умеет ставить важные темы на контроль и приглашает на розыгрыши призов

Новости профессионального комьюнити и лучшие материалы

Нажимая «Подписаться», вы соглашаетесь с политикой конфиденциальности