Главное за неделю в рассылке

«Что делать Бухгалтеру»

Новости профессионального комьюнити и лучшие материалы

Нажимая «Подписаться», вы соглашаетесь с политикой конфиденциальности

Для предоставления полугодовой отчетности за 2024 год потребуются программы 1С:Бухгалтерия предприятия ред. 3.0 и 1С:Зарплата и управление персоналом ред. 3.1. Разъясняем порядок подготовки различных отчетов.

Получите ответ на вопрос по 1С бесплатно, заполните заявку

В начале месяца налогоплательщики отправляют в Федеральную налоговую службу уведомление по НДФЛ за период с 23.06 по 30.06. Подаем сведения 3 июля, а 5 июля уплачиваем эти суммы.

Как нам известно, с 2024 года изменился порядок уплаты удержанного НДФЛ. Налог, удержанный с 1-го по 22-е число текущего месяца, нужно платить до 28-го числа этого же месяца. А если подоходный налог удержан с 23-го по последнее число месяца — уплата его должна быть произведена до 5-го числа следующего месяца.

Уплату налога производим в составе единого налогового платежа. Для того чтобы ФНС понимала, какую часть ЕНП ей нужно распределить в счет уплаты НДФЛ, необходимо подать уведомление. Подача уведомления, как и уплата, осуществляется дважды в месяц.

При проведении документов на выплату зарплаты (выдача наличных, списание с расчетного счета) формируется проводка по переносу удержанных сумм НДФЛ на единый налоговый счет (68.90). По данным этих документов формируем уведомления по НДФЛ.

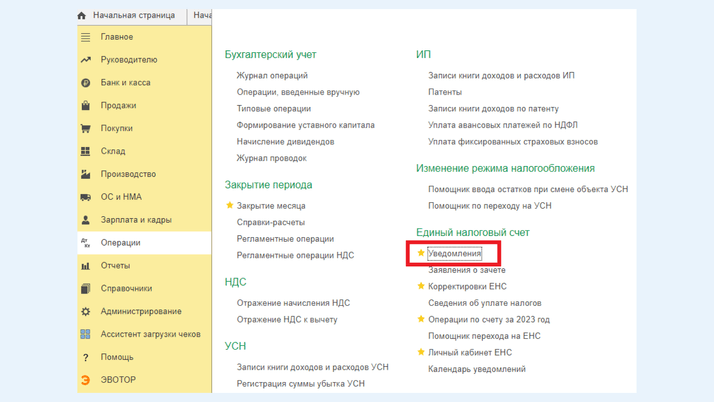

В 1С:БП уведомление создается в рабочем месте «Задачи организации» или в разделе «Операции» — «Уведомления».

Отправить его можно прямо из программы при наличии сервиса 1С-Отчетность.

19 июля организации и ИП, осуществляющие производство, изготовление и оборот (за исключением розничной продажи) спиртосодержащих лекарственных препаратов или медицинских изделий, предоставляют следующий документ — декларацию об объеме производства, оборота и/или использования этилового спирта, алкогольной или спиртосодержащей продукции.

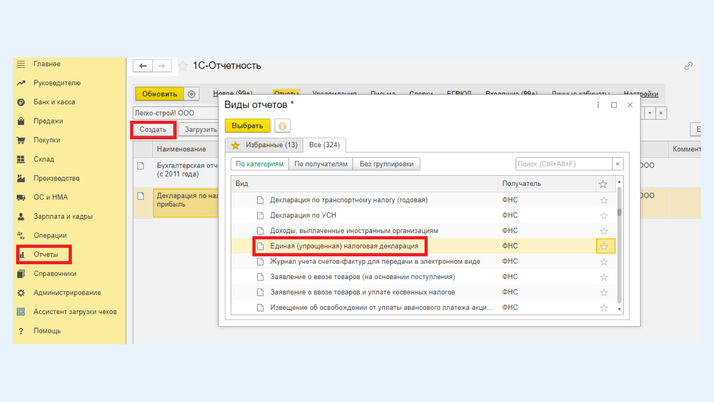

19 июля налогоплательщики НДС/налога на прибыль, которые за отчетный период не осуществляли операции, в результате которых происходило движение на банковских счетах, предоставляют в ФНС единую (упрощенную) налоговую декларацию.

Для заполнения декларации в 1С:БП нужно выбирать ее в списке регламентированных отчетов и указать период заполнения — первое полугодие 2024 года.

Титульный лист заполнится автоматически реквизитами, указанными в карточке организации. Далее нужно перейти в табличную часть. Строки желтого цвета подсказывают, что заполнение производится вручную. Устанавливаем курсор в любую строку и двойным щелчком открываем форму, в которой флажками отмечаем налоги, по которым будет предоставляться декларация.

Декларация отправляется прямо из программы при наличии сервиса 1С-Отчетность.

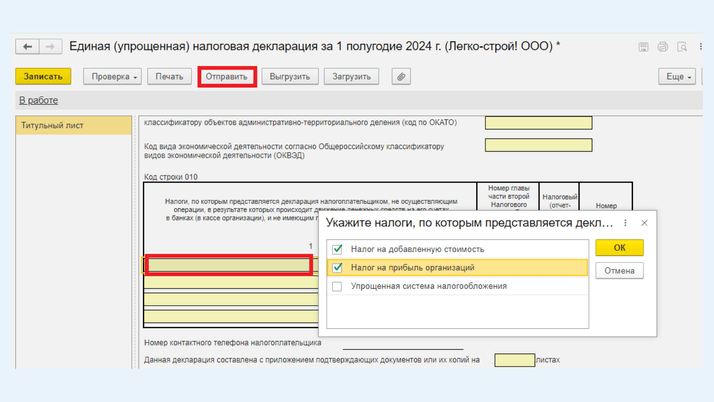

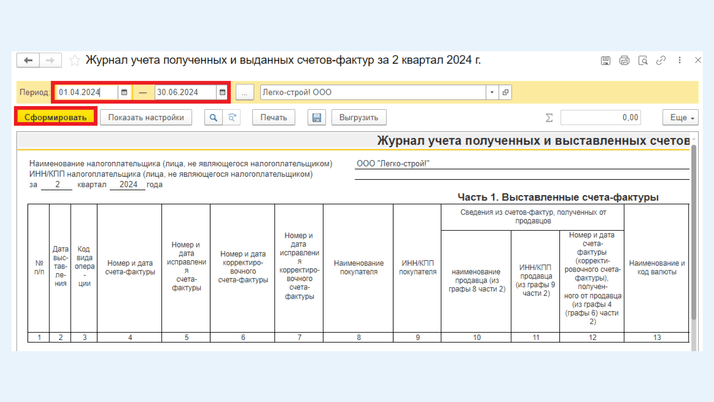

22 июля посредниками, не являющимися плательщиками НДС, предоставляется журнал полученных и выставленных счетов-фактур.

Отчет подается в электронном виде каждый квартал, когда посредник продавал или покупал товары, работы, услуги для принципала.

Для его создания в программе 1С:БП нужно открыть раздел «Отчеты», подраздел «НДС».

Нужно установить период и нажать «Сформировать».

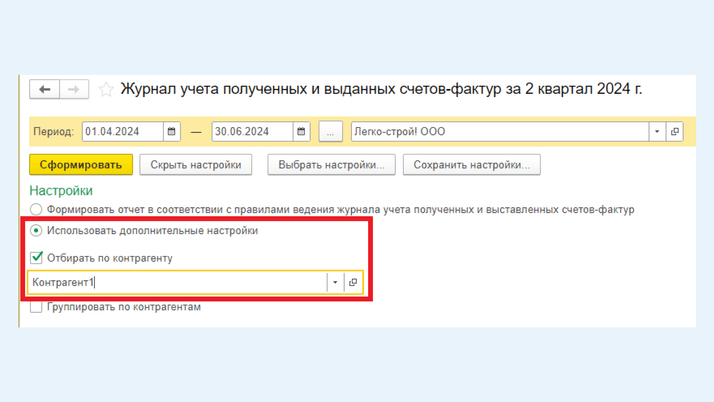

Можно создать журнал по конкретному контрагенту. Для этого нужно добавить отбор в настройках.

Для отправки отчета его выгружают и сохраняют в формате XML. Далее отправляется с помощью сервиса отправки отчетов.

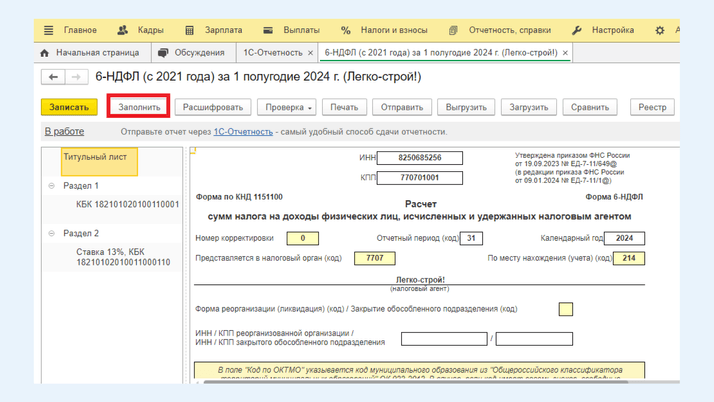

Не позднее 25 июля налоговыми агентами по НДФЛ предоставляется расчет по форме 6-НДФЛ за первое полугодие 2024 года.

Отчет состоит из двух разделов и приложения 1.

Последнее заполняется только в годовом отчете либо в случае ликвидации организации.

В программах 1С реализовано заполнение отчета в автоматическом режиме на основании внесенных данных о полученных доходах, предоставленных вычетах, исчисленном и удержанном налоге.

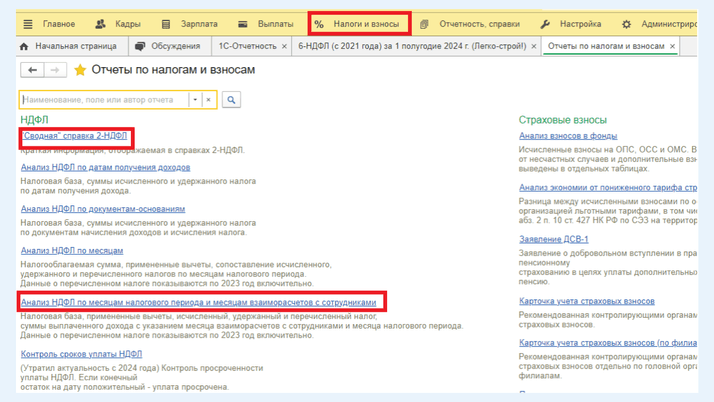

Проверить правильность составления расчета в программе 1С:ЗУП можно с помощью отчетов «Удержанный НДФЛ», «Сводная справка 2-НДФЛ», «НДФЛ по периодам получения дохода и периодам взаиморасчетов с сотрудниками».

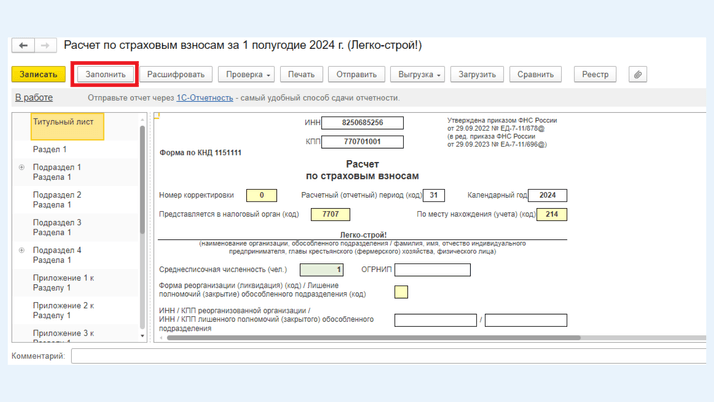

Также до 25 июля плательщики страховых взносов, производящие выплаты физическим лицам, подают расчет по страховым взносам.

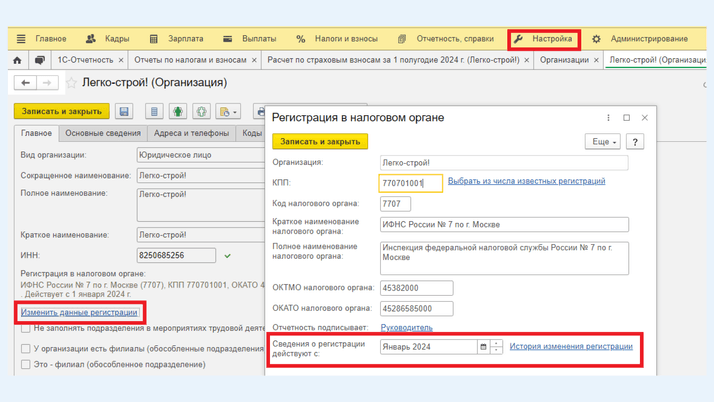

В программе 1С:ЗУП отчет заполняется автоматически. Для корректного заполнения отчета должны быть заполнены реквизиты в карточке организации,

в том числе информация о налоговых органах, куда будет предоставляться отчет.

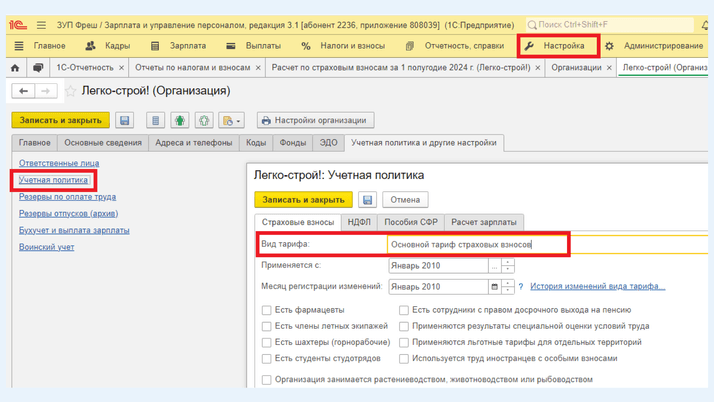

В разделе «Учетная политика и другие настройки» важно правильно указать применяемый тариф страховых взносов.

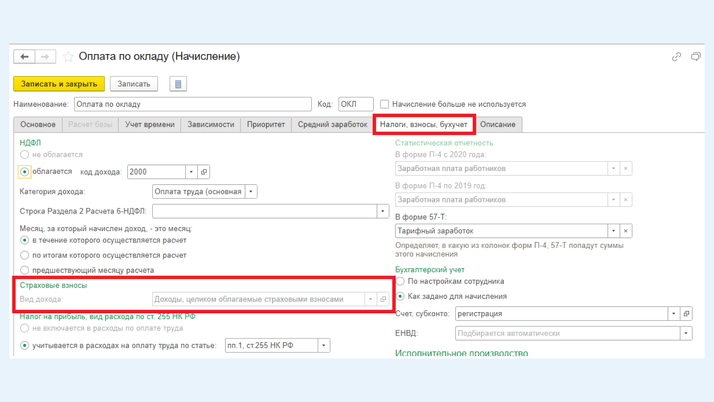

В настройках используемых начислений должен быть выбран вид дохода для обложения страховыми взносами.

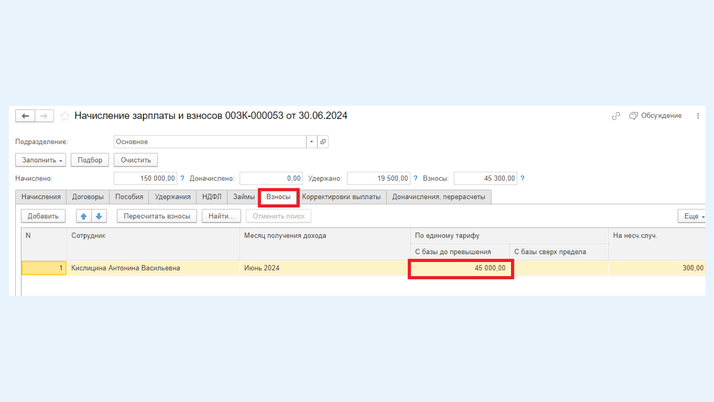

Расчет страховых взносов в программе осуществляется в документе начисления зарплаты на закладке «Взносы».

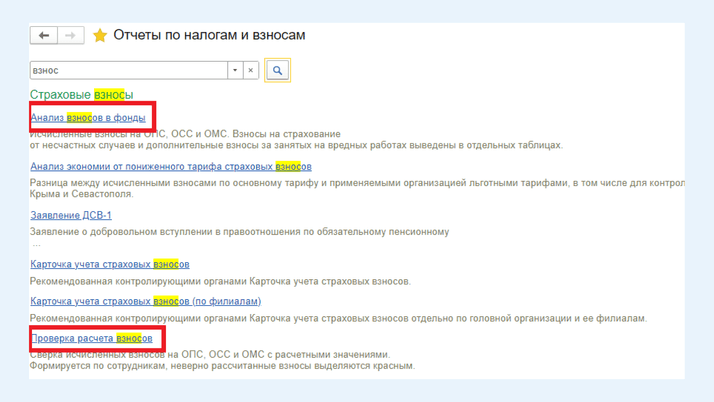

Для проверки правильности заполнения отчета используются стандартные отчеты: «Анализ взносов в фонды» и «Проверка расчета взносов».

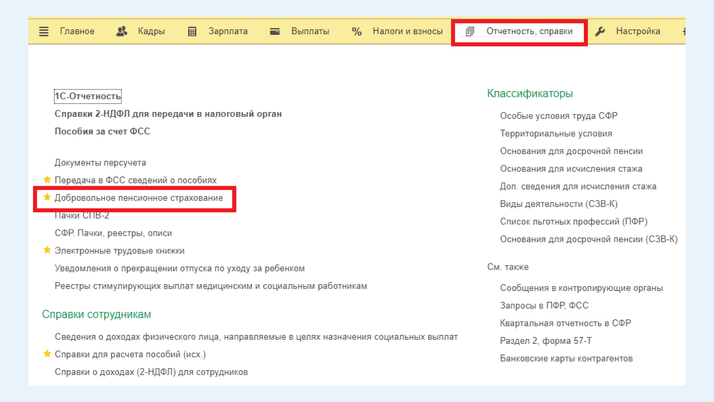

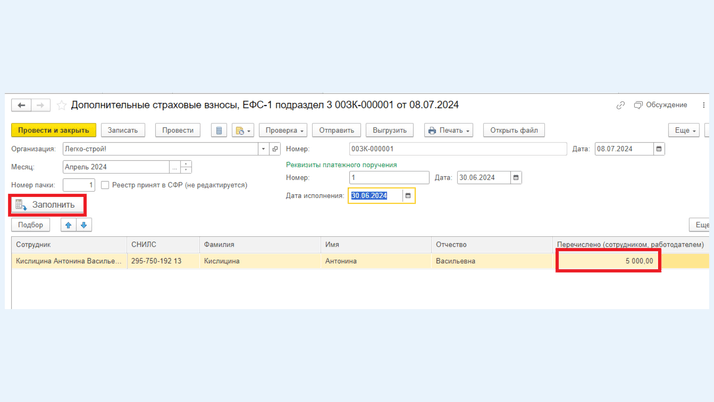

До 25 июля необходимо сдать подраздел 3 раздела 1 отчета ЕФС-1 (аналог ранее действовавшей формы ДСВ-3). Отчет содержит данные о лицах, за которых работодатель перечисляет дополнительные страховые взносы на накопительную часть пенсии. В программе 1С:ЗУП нужно зайти в раздел «Отчетность, справки» — «Добровольное пенсионное страхование».

Табличная часть заполняется по кнопке «Заполнить» или подбором. В графе «Перечислено» указывается сумма дополнительных страховых взносов.

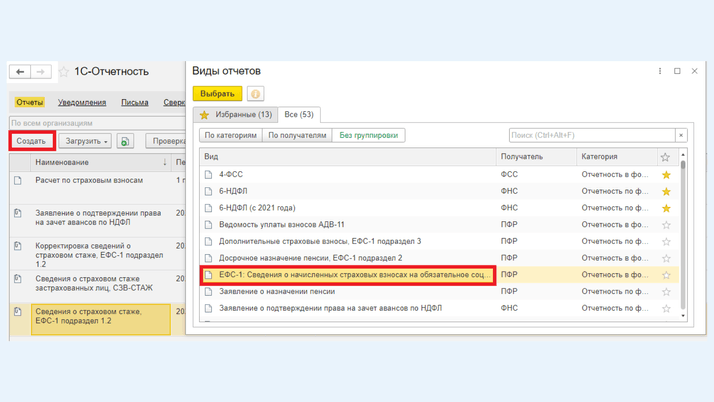

В те же сроки подается раздел 2 отчета ЕФС-1 — исчисленные страховые взносы от ФСС НС (ранее отчет 4-ФСС). В программе 1С:ЗУП нужно зайти в раздел «Отчетность, справки» — «1С-Отчетность».

В 1С реализовано автоматическое заполнение отчета. Документ оправляется прямо из программы при наличии сервиса 1С-Отчетность. Также можно выгрузить отчет для отправки через другие сервисы.

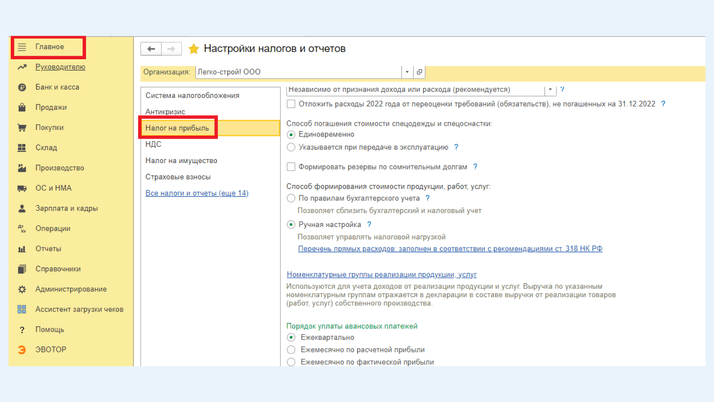

Декларацию по налогу на прибыль за первое полугодие также предоставляется не позднее 25 июля. В программе 1С:БП большинство показателей декларации заполняются в автоматическом режиме. Перед заполнением нужно проверить «Настройки налогов и отчетов», подраздел «Налог на прибыль».

На момент заполнения декларации закрытие месяца должно быть выполнено.

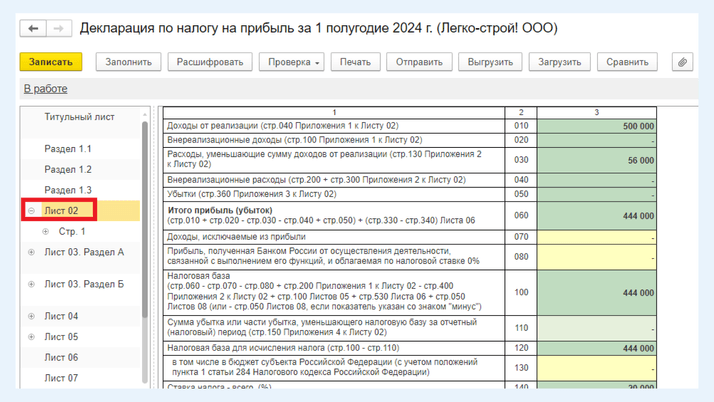

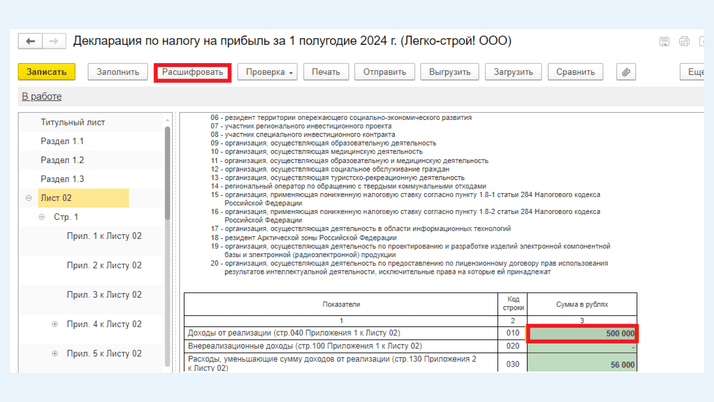

Ключевые показатели собраны в листе 02. Это доходы, расходы, прибыль, налоговая база, ставка и сумма налога с распределением по бюджетам.

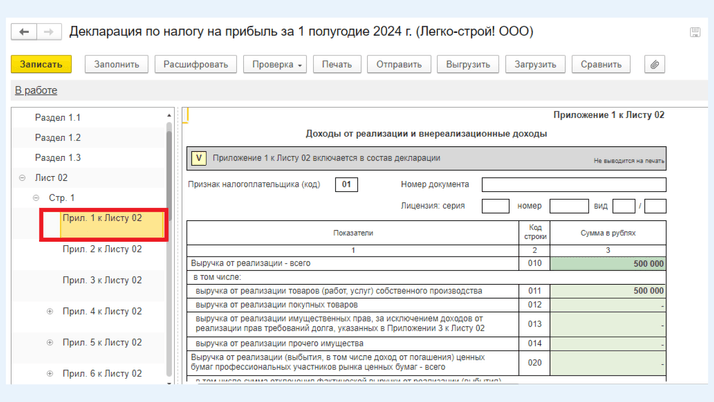

Приложение 1 к листу 02 содержит информацию о доходах от реализации и внереализационных доходах.

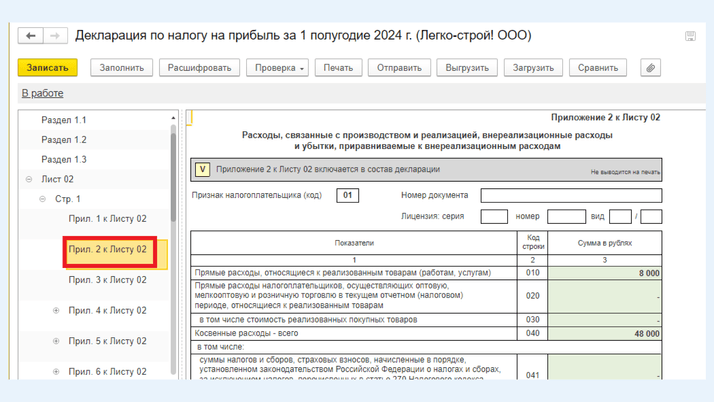

Приложение 2 к листу 02 — расходы организации.

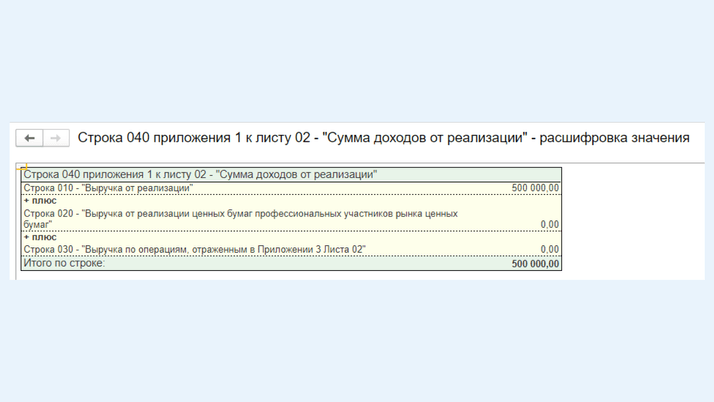

Многие показатели декларации подлежат расшифровке по кнопке «Расшифровать».

Из расшифровки можно двойным щелчком перейти в отчет «Обороты счета» для детального анализа показателя.

Декларацию по налогу на прибыль можно отправить прямо из программы при наличии сервиса 1С-Отчетность. Перед отправкой нужно выполнить проверку контрольных соотношений.

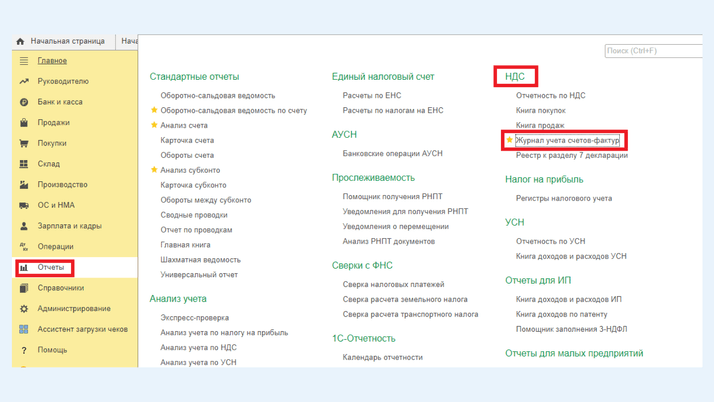

До 25-го числа плательщики налога на добавленную стоимость подают декларацию по НДС. Даже если деятельность в отчетном периоде не велась, сдаем нулевую декларацию. Основные категории налогоплательщиков подают декларацию в электронном виде.

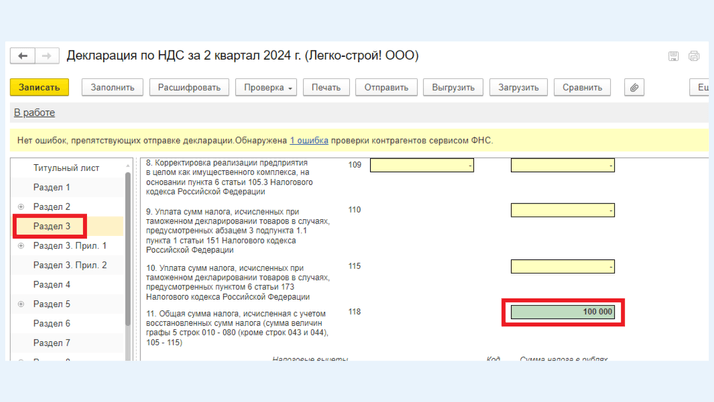

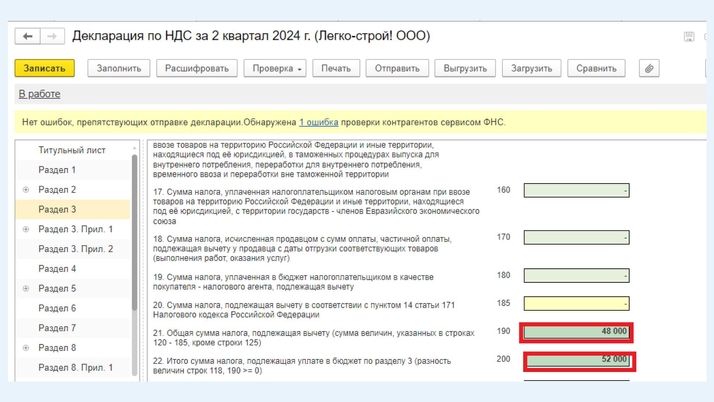

Раздел 3 содержит информацию о налогооблагаемых объектах и ставках налога. Исходя из налоговой базы определяется сумма исчисленного НДС в строке 118.

Вторая часть раздела — налоговые вычеты. Общая сумма НДС, подлежащая вычету, отражается в строке 190. На основании сравнения этих строк заполняется строка 200 — сумма НДС, подлежащая уплате, либо 210 — налог, исчисленный к возмещению.

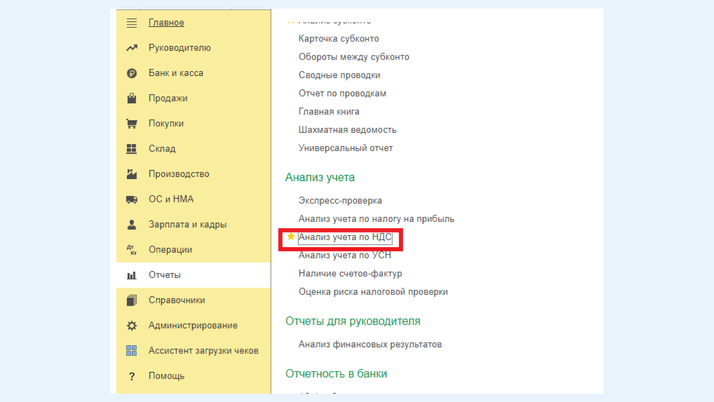

Для проверки правильности заполнения декларации можно использовать инструмент «Анализ учета по НДС»: раздел «Отчеты» — «Анализ учета».

Декларацию по НДС отправляется непосредственно из программы при наличии сервиса 1С-Отчетность. Перед отправкой необходимо выполнить проверку контрольных соотношений.

Остались вопросы по сдаче в 1С полугодовой отчетности за 2024 год? Обращайтесь! На любой вопрос по работе в программах 1С ответит наш специалист. Звоните по телефону: +7 (499) 956-21-70 или обращайтесь по электронной почте tlm1c@4dk.ru.

Бот сообщит, что вышла статья или видео по вашим интересам, а любимый автор выпустил материал. Еще он умеет ставить важные темы на контроль и приглашает на розыгрыши призов

Новости профессионального комьюнити и лучшие материалы

Нажимая «Подписаться», вы соглашаетесь с политикой конфиденциальности