Получите ответ на вопрос по 1С бесплатно, заполните заявку

В данной статье рассмотрим, как в 1С:Бухгалтерии предприятия ред. 3.0 отразить получение от учредителя – физического лица займа.

Рассмотрим несколько ситуаций.

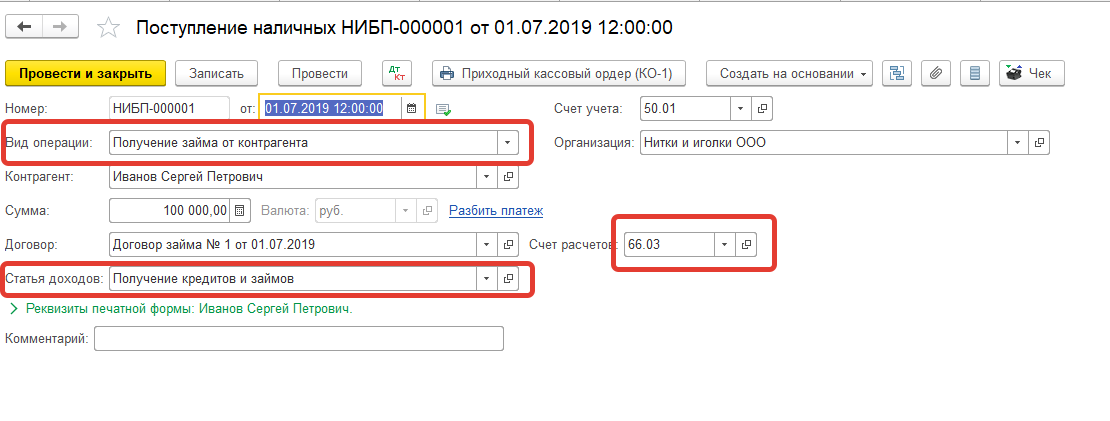

1. Учредитель вносит в кассу организации денежные средства по договору краткосрочного беспроцентного займа. Создадим документ «Поступление наличных». Задолженность организации перед учредителем, который в данной ситуации выступает в качестве контрагента (его нужно будет добавить в справочник «Контрагенты»), будет учитываться по кредиту счёта 66.03. Важно правильно выбрать вид операции, статью доходов и счёт учёта.

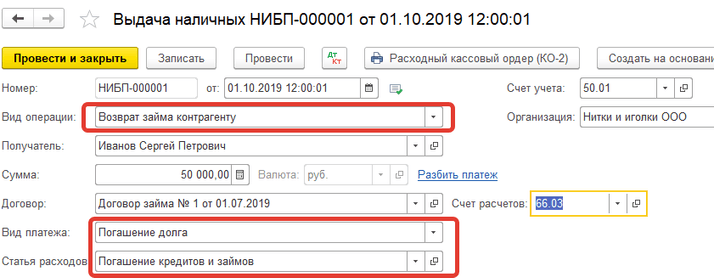

На рисунке ниже отражено частичное погашение задолженности по договору займа.

На рисунке ниже отражено частичное погашение задолженности по договору займа.

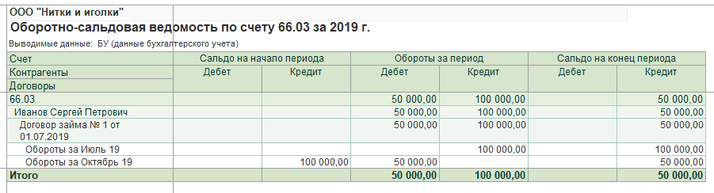

Для контроля корректности расчётов по договору займа формируем оборотно-сальдовую ведомость по счёту 66.03.

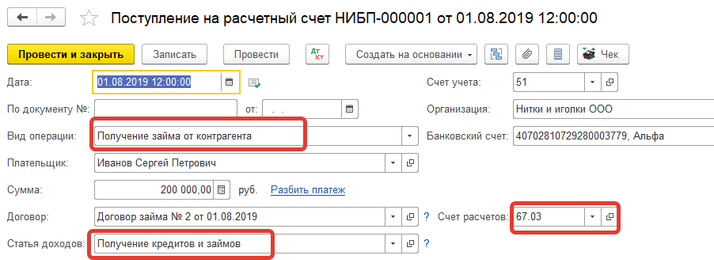

2. Учредитель перечисляет на расчётный счёт организации денежные средства по договору долгосрочного процентного займа. Создадим документ «Поступление на расчётный счёт». Задолженность организации перед заимодавцем-учредителем по договору долгосрочного займа будет учитываться по кредиту счёта 67.03.

Договор займа, заключённый между учредителем и организацией, является процентным. Из чего следует, что за пользование денежными средствам организация должна будет начислить и выплатить заимодавцу проценты.

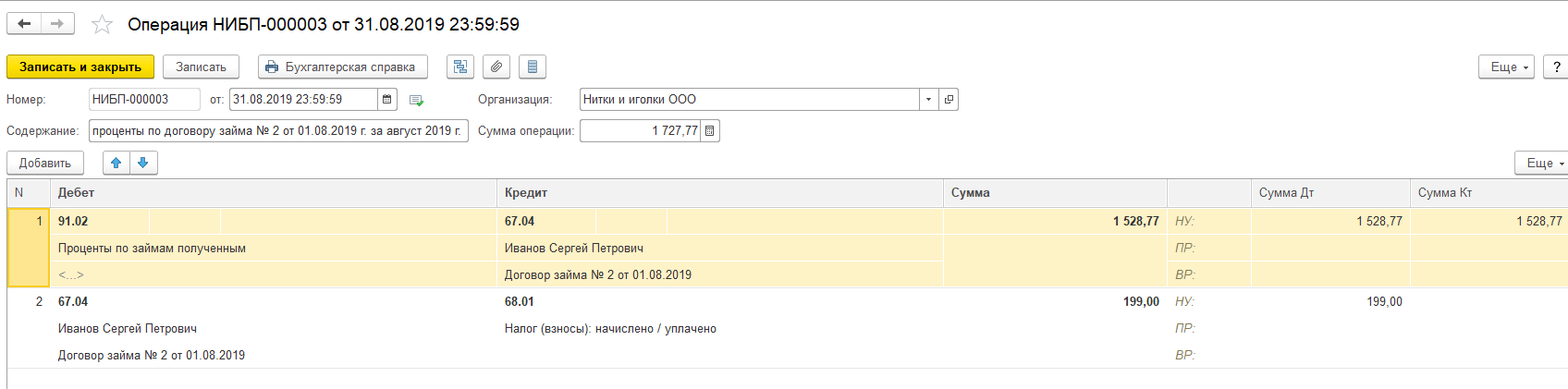

Начисленные проценты отражаем в операции, введённой вручную проводкой:

дебет счёта 91.02 - кредит счёта 67.04 1 528,77

Так как проценты по договору займа являются доходом заимодавца, с них нужно исчислить и отразить к уплате в бюджет налог на доходы физических лиц:

дебет счёта 67.04 - кредит счёта 68.01 199,00

Для наглядности эти действия выполнены в одной операции:

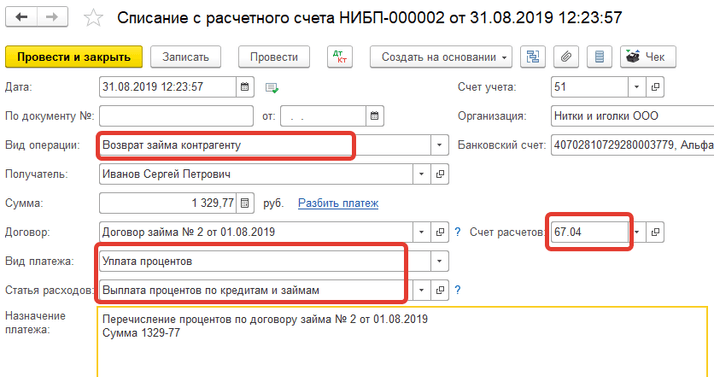

Возврат займа и перечисление процентов может происходить как из кассы, так и с расчётного счёта организации-должника.

Возврат займа и перечисление процентов может происходить как из кассы, так и с расчётного счёта организации-должника.

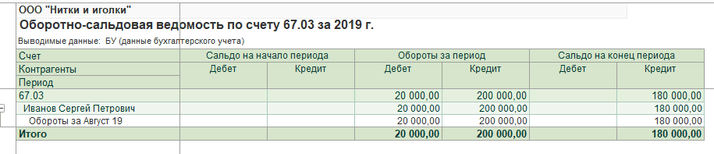

Проконтролируем расчёты с помощью стандартных бухгалтерских отчётов.

Таким образом, в бухгалтерском учёте отражены расчёты по процентному займу с учредителем.

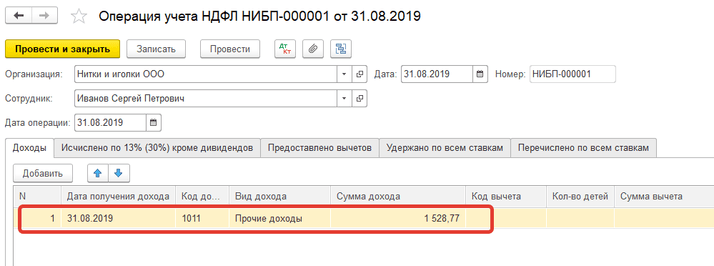

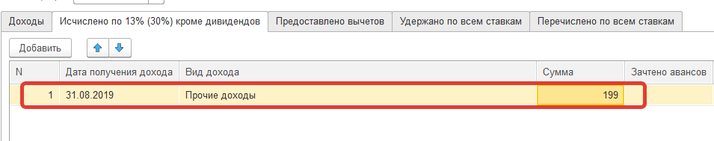

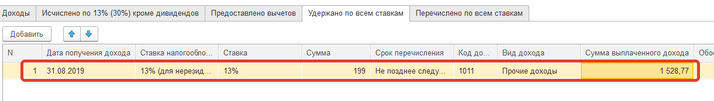

Однако не следует забывать, что для исчисления и удержания налога на доходы физических лиц по прочим доходам, кроме бухгалтерских проводок, необходимы записи по регистрам, которые формируются при проведении операции учёта НДФЛ (раздел «Зарплата и кадры» − «НДФЛ» − «Все документы НДФЛ», кнопка «Создать»). «Сотрудник» в данном случае – элемент справочника «Физические лица».

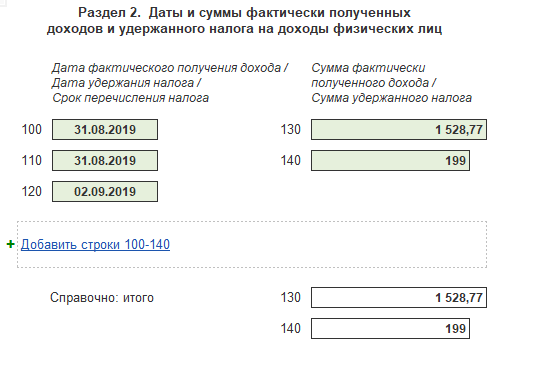

Заполняем операцию, как на рисунках ниже.

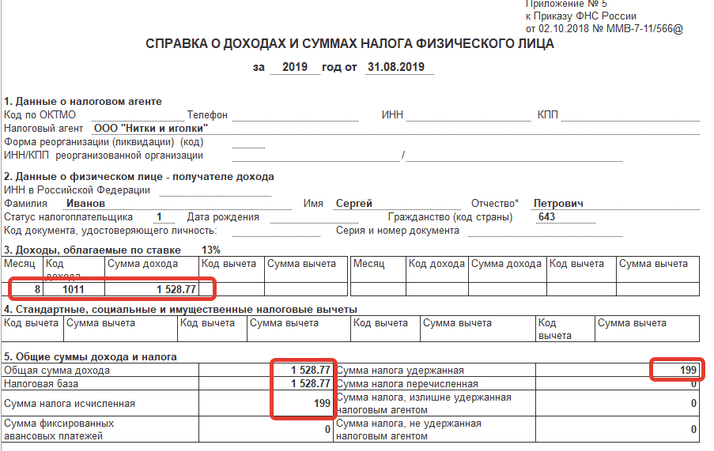

Только после проведения этого документа появляется возможность сформировать справку 2-НДФЛ для физического лица.

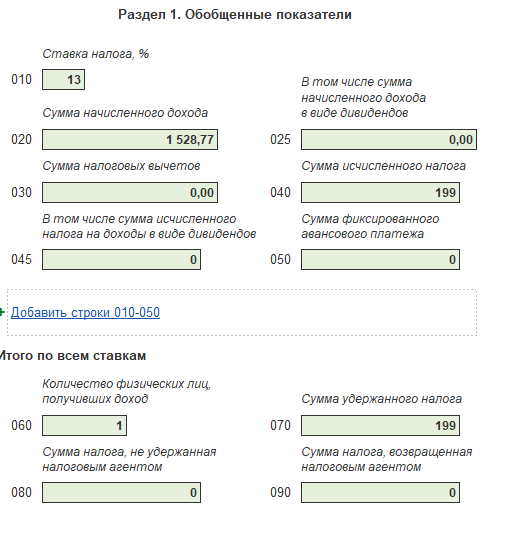

А также автоматически заполнить отчёт 6-НДФЛ.

Мы рассмотрели порядок отражения в 1С:Бухгалтерия предприятия ред. 3.0 получение и возврат займа учредителю − физическому лицу, а также начисление и уплату процентов по договору займа. Данный алгоритм может быть использован и при отражении в учёте договора займа с любым физическим лицом – контрагентом.

Если вопросы всё же остались, мы будем рады вам помочь. Вам всего лишь нужно будет обратиться к нам на Линию консультаций 1С компании «Что делать Консалт». Работаем 7 дней в неделю, средняя оценка ответов – 4,9 из 5. Первая консультация совершенно бесплатно!