Получите ответ на вопрос по 1С бесплатно, заполните заявку

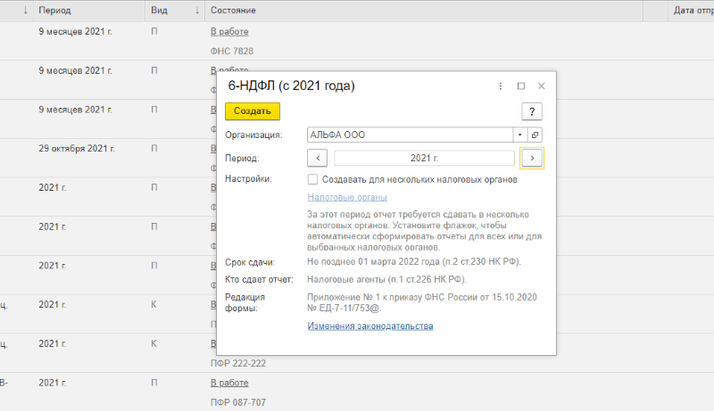

Год близится к завершению. У бухгалтеров наступает пора подводить итоги года. В текущем году появились новые формы отчётов, 6-НДФЛ не исключение. Начиная с первого квартала 2021 года утверждена Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ новая форма и порядок заполнения.

При формировании нового отчёта 6-НДФЛ в программе 1С:Зарплата и управление персоналом ред. 3.1 ещё возникает много вопросов и сложностей заполнения второго раздела отчёта. В этой статье рассмотрим подробнее заполнение строк 110 — 113 второго раздела нашего отчёта.

Хотим дать маленькое пояснение. Сама форма отчёта изменилась, но порядок заполнения остался прежним. Итак, второй раздел будет отражать информацию по начислениям нарастающим итогом с начала отчётного периода (года). До этого данную функцию выполнял первый раздел.

Нарастающим итогом отражаются начисленные доходы (стр. 110 — 113); количество физлиц — получателей доходов (стр. 120); сумму предоставленных налоговых вычетов (стр. 130); сумму НДФЛ: начисленную (стр. 140), удержанную (стр. 160), неудержанную (стр. 170), излишне удержанную (стр. 180), возвращённую (стр. 190); фиксированный аванс (стр. 150).

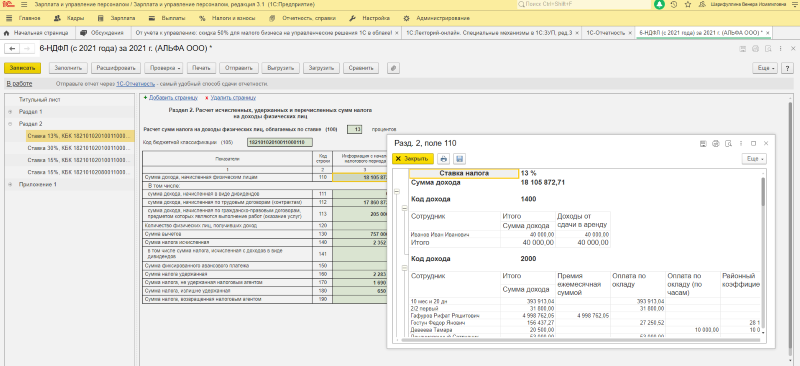

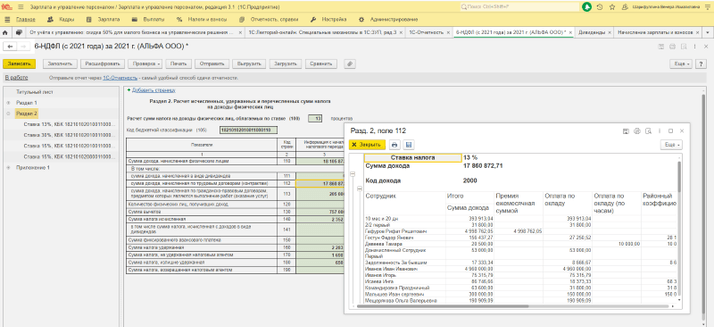

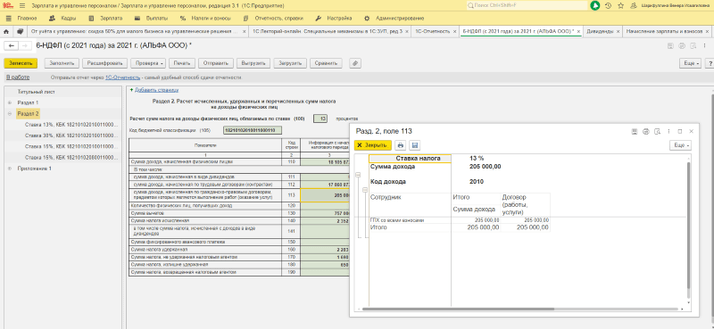

Подробнее остановимся на строках 110 — 113.

В строке 110 отражается сумма начисленного дохода нарастающим итогом с начала налогового периода.

В строке 111 отражается обобщённая по физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода.

В строке 112 отражается обобщённая по физическим лицам сумма начисленного дохода по трудовым договорам (контрактам). ФНС России дала разъяснения, что к доходам, которые должны быть отражены по этой строке, относятся выплаты, начисляемые работодателем (налоговым агентом) физическим лицам в рамках трудовых отношений. Ещё можно сюда отнести премию, компенсацию за неиспользованный отпуск, выплаты, имеющие социальный характер, и др..

В строке 113 отражается обобщённая по физическим лицам сумма начисленного дохода по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг). Письмом ФНС России от 23.03.2021 № БС-4-11/3759@ утверждены контрольные соотношения, которые будут применены при проверке отчёта. Сумма строк 111, 112, 113 не равна строке 110 раздела 2 расчёта 6-НДФЛ, а это значит, что есть доходы, которые будут только в общей сумме, следовательно, отсутствие этого равенства не будет нарушением по названным строкам.

Доход по строке 110 будет больше или равен вычетам по строке 130.

Отметим, что проверять заполнение 6-НДФЛ налоговые органы будут также и по контрольным соотношениям к РСВ. Такие показатели ИФНС привела в письме от 19.02.2021 № БС-4-11/2124. В проверке имеют место соотношения:

- стр. 110 разд. 2 6-НДФЛ — стр. 111 разд. 2 6-НДФЛ больше либо равно стр. 050 гр. 1 подр. 1.1 разд. 1 РСВ.

То есть сумма общих доходов минус доходы в виде дивидендов равна данным по доходам из отчёта «Расчёт страховых взносов за указанный период».

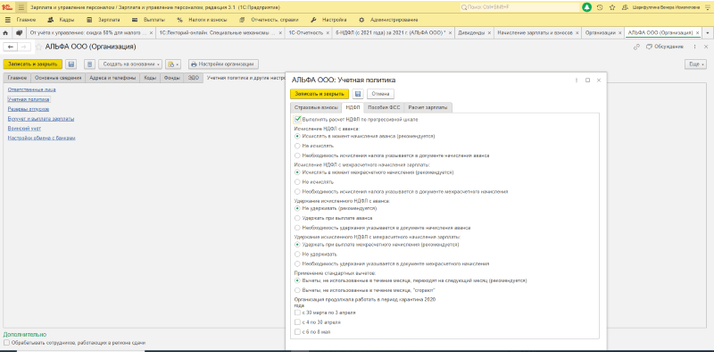

Обратите внимание , что с 1 января 2021 года действует прогрессивная шкала ставок НДФЛ. До 5 млн рублей ставка НДФЛ 13 %. После превышения налогооблагаемой базы применяем 15 % от суммы превышения. Поэтому доходы должны отражаться по соответствующим налоговым ставкам. Настройка в программе 1С:Зарплата и управление персоналом ред. 3.1 уже есть в настройках учётной политики организации.

В статье показаны необходимые моменты отражения данных в отчёте 6-НДФЛ при заполнения раздела 2. Желаем продуктивного подведения итогов отчётного года и лёгкой сдачи отчётности. А мы в свою очередь будем рады помочь, если вы обратитесь к нам на Линию консультаций 1С по номеру +7 499 956-21-70.